Ministerul Finanțelor a publicat draftul Ordonanței pentru amendarea OUG 114/2018, prin care a introdus la finele anului trecut o serie de modificări fiscale, inclusiv o taxă pe activele sectorului bancar. Cota de impozitare a băncilor va scădea de la 1,2% pe an la 0,4% pe an, iar din baza impozabilă vor fi scăzute o serie de active, după cum Profit.ro a anunțat anterior. Totodată, se va modifica și referința pentru creditele în lei acordate persoanelor fizice, însă aceasta nu se va aplica obligatoriu și creditelor în derulare.

23 aprilie - Profit News TV - Maratonul de Educație Financiară. Parteneri: 123 Credit, ARB, BCR, BRD, CEC Bank, PAID, UNSAR, XTB

25 aprilie - MedikaTV - Maratonul Sănătatea Digestiei

27 mai - Eveniment Profit.ro Real Estate (ediţia a IV-a) - Piața imobiliară românească sub aspectul crizei occidentale

Taxa se va reduce de la 1,2% pe an din activele financiare la 0,2% pentru băncile cu o cotă de piață de sub 1% și la 0,4% pentru cele cu o cotă de piață de peste 1%. Cele mai multe active sunt concentrate la băncile cu o cotă de piață de peste 1%, astfel că rata de impozitare va fi în jurul a 0,37-0,38% pe an. În mare măsură, Executivul PSD/ALDE păstrează în proiectul de ordonanță de amendare a OUG 114 modificările anunțate anterior de Profit.ro pe zona de bănci.

(Click aici pentru draftul de ordonanță)

Băncile vor raporta către stat și vor plăti taxa semestrial, deși solicitaseră ca procedura să fie una anuală. Taxa se declară și se plătește până pe 25 august. Eventualele diferențe de impozite se reconciliază la următoarea scadență a taxei.

Statul nu va impozita băncile aflate pe pierdere, precum în varianta încă în vigoare a OUG 114, ceea ce ar fi însemnat o decapitalizare directă a băncilor pe minus. În cazul băncilor cu profit, taxa nu va putea depăși nivelul profitului. Partea bună pentru bănci este că acestea nu vor fi trimise pe pierdere de taxă, însă acționarii ar putea fi puși în situația în care câștigurile lor să ajungă integral la stat, dacă profitabilitatea este insuficientă. Băncile solicitaseră ca taxa să fie plafonată la nivenul impozitului pe profit, în cotă de 16%, ceea ce ar fi însemnat, practic, o dublare a impozitării profitului la o cotă de 32%.

Guvernul elimină și indexarea taxei în funcție de evoluția indicatorilor ROBOR la 3 și 6 luni – în varianta adoptată în decembrie, băncile erau taxate progresiv în funcție de nivelul depășirii unui nivel al ROBOR de peste 2%.

Băncile ar putea beneficia de o reducere cu jumătate a taxei dacă cresc creditarea peste o anumită țintă și/sau cu încă jumătate dacă reduc marja de dobândă dintre creditele și depozitele în lei sub un anumit nivel, ce va fi stabilit de către Guvern anual prin hotărâre.

Pentru 2019, ținta de creștere a creditării este de 8% (similar creșterii creditului pe anul trecut), în timp ce ținta de reducere a marjei nete este de 8% (de la 5 la 4,6 puncte procentuale, spre exemplu), iar pragul de referință pentru care se acordă automat o reducere de jumătate a taxei este de 4 puncte procentuale. Dacă creșterea creditului sau este sub ținta pusă de stat, atunci aceasta se va reflecta parțial în scăderea impozitului, după formula de mai jos:

R2 = [(diminuarea marjei de dobândă / ținta de diminuare a marjei de dobândă) * 50%]

unde: R2 - procentul de reducere a taxei pe active ca urmare a diminuării marjei de dobândă

Astfel, la o creștere a creditului de 6%, sub țintă, taxa de 0,4% s-ar reduce cu 37,5% la 0,25% pe an.

Dispoziții similare există și pentru scăderea marjei.

Dacă o bancă a îndeplinit în totalitate ținta de creștere a creditului sau pe cea de scădere a marjei până la finele primului trimestru, ori dacă nivelu procentual agregat al creșterii creditării și al diminuării marjei este de cel puțin 100% din țintă, atunci taxa nu se datorează și nu se declară la nivelul primului trimestru.

Sunt excluse din activele financiare asupra cărora se aplică impozitul:

a) numerarul;

b) solduri de numerar la bănci centrale la valoare netă, din care se exclud expunerile neperformante;

c) expuneri neperformante la valoare netă;

d) titluri de datorie emise de administrații publice la valoare netă, din care se exclud expunerile neperformante;

e) credite și avansuri acordate administrațiilor publice la valoare netă, din care se exclud expunerile neperformante;

f) credite acordate de instituțiile de credit sectorului neguvernamental purtătoare de garanții primite din partea administrației publice centrale la valoare netă, din care se exclud expunerile neperformante;

g) credite acordate instituțiilor de credit, creanțe atașate și sume de amortizat, la valoare netă, din care se exclud expunerile neperformante ; depozite la instituții de credit, creanțe atașate și sume de amortizat, la valoare netă, din care se exclud expunerile neperformante; conturi de corespondent la instituții de credit (nostro) și creanțe atașate, la valoare netă, din care se exclud expunerile neperformante; operațiuni reverse repo și titluri luate cu împrumut, creanțe atașate și sume de amortizat, la valoare netă, din care se exclud expunerile neperformante.

Guvernul modifică și OUG 50/2010 privind creditele pentru consumatori și OUG 52/2016 privind creditele ipotecare și introduce un nou mod de calcul al referinței pentru creditele în lei. Astfel, creditele în monedă națională nu se vor mai raporta la ROBOR, ci la un indice de referință calculat pe baza tranzacțiilor efective – aproape în totalitate tranzacții pe termen scurt – ce va fi calculat de către BNR trimestrial.

„(...) pentru creditele acordate în monedă națională, dobânda va fi compusă dintr-un indice de referință calculat exclusiv pe baza tranzacțiilor interbancare la o anumită perioadă, la care creditorul poate să adauge o anumită marjă fixă pe toată perioada derulării contractului. Indicele de referință pentru credite acordate în lei cu dobândă variabilă se publică în fiecare zi lucrătoare pe website-ul Băncii Naționale a României și reprezintă rata de dobândă calculată ca medie ponderată a ratelor de dobândă cu volumele tranzacțiilor de pe piața interbancară. Indicele de referință se calculează la finalul fiecărui trimestru, ca medie aritmetică a ratelor de dobândă zilnice determinate pentru trimestrul anterior, urmând a se aplica de fiecare instituție de credit pentru trimestrul următor”, se arată în draftul de Ordonanță.

Dacă inițial ministrul Finanțelor anunțaseră că băncile vor fi obligate să modifice și contractele în derulare – deși dobânzile curente ar fi fost menținute prin creșterea marjei fixe de dobândă -, la cerințele bancherilor Guvernul pare a fi revenit asupra deciziei.

În proiect se arată că băncile „pot reduce marja și/sau aplica un nivel mai redus al indicelui de referință, având dreptul ca, pe parcursul derulării contractului, să revină la valoarea marjei menționate în contract la data încheierii acestuia și/sau la nivelul indicelui de referință”.

Prevederile privind indicatorul dobânzilor la creditele în lei intră în vigoare începând cu 2 mai.

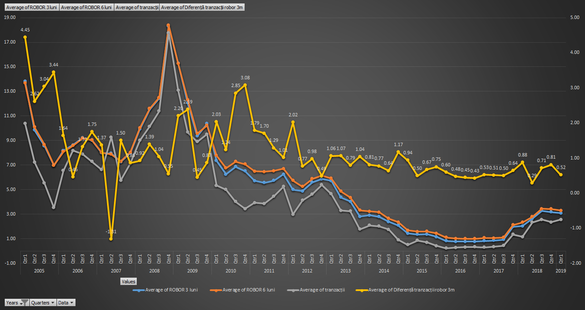

În ultimii 10 ani, diferența dintre ROBOR la 3 luni și media trimestrială a ratei dobânzii tranzacțiilor interbancare a variat între 0,3 și 3 puncte procentuale, după cum se poate observa și din graficul de mai jos. Rămâne de văzut cum vor reacționa băncile la trecerea la noul indicator, deși este posibil ca acestea să crească marjele din ofertele noi, pentru a compensa trecerea la o referință cu o rată de dobândă mai mică.

Alte modificări ale OUG 114 incluse în draftul de ordonanță: