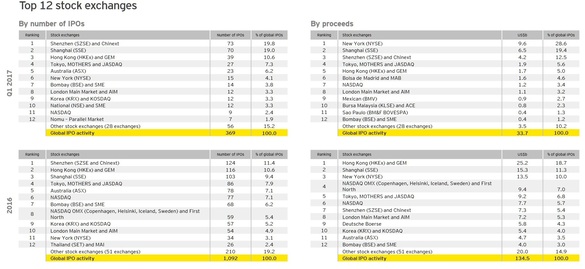

Început de an promițător din punct de vedere al listărilor de noi acțiuni. Aproape 370 de companii au lansat oferte publice inițiale (IPO) pe bursele internaționale în perioada ianuarie-martie, cel mai ridicat număr înregistrat la nivelul primului trimestru din ultimii 10 ani. Cele mai multe listări au avut loc pe piețele asiatice, în frunte cu China, însă topul în funcție de finanțările atrase este dominat de SUA.

În total, 369 companii s-au listat la bursă în primele trei luni, în creștere cu 92% raportat la primul trimestru din 2016. Fondurile atrase de la investitori au atins 33,7 miliarde de dolari – cu 146% mai mult decât în intervalul similar al anului trecut, potrivit unui raport Ernst&Young (EY).

Cea mai mare listare a fost cea a companiei americane Snap, dezvoltatorul aplicației Snapchat, care a atras 3,9 miliarde dolari (după exercitarea drepturilor de conversie) la New York din vânzarea unui pachet de peste 200 milioane de acțiuni. Pe locul doi se află dezvoltatorul imobiliar Invitation Homes, care a vândut, tot pe bursa newyorkeză, acțiuni de 1,8 miliarde dolari, urmat de producătorul de bunuri de consum Becle SAB de CV, care a strâns 904 milioane dolari pe bursa mexicană BMV.

A fost cel mai activ început de an în privința listărilor de companii la nivel global începând cu primul trimestru din 2007, remarcă Dr. Martin Steinbach, lider global EY pentru servicii IPO. “Perspectivele pentru o creștere accelerată în 2017 sunt optimiste”.

Regiunea Asia-Pacific, în frunte cu bursele din China, a găzduit cele mai multe listări de companii în primul trimestru: 258 de oferte publice inițiale (din care 182 pe piețele din China), care au atras 16,1 miliarde de dolari, reprezentând 70% din totalul listărilor la nivel global și 48% din cuantumul finanțărilor.

Japonezii de la compania de media Sushiro Global Holdings sunt “responsabili“ pentru cea mai mare listare din regiune. Compania a atras 611 milioane de dolari în cadrul ofertei publice inițiale desfășurate pe bursa de la Shanghai, arată raportul EY.

Pe locul doi în funcție de numărul listărilor se află regiunea EMEIA (Europa, Orientul Mijlociu, India și Africa), cu 77 de oferte publice inițiale, din care 12 pe bursa de la Londra (piața principală și piața AIM). În funcție de valoarea fondurilor atrase, de 5,2 miliarde dolari, regiunea ocupă locul trei la nivel global, după Asia-Pacific și cele două Americi.

Cea mai mare listare din regiune a fost cea a producătorului de bunuri de consum Proseguer Cash. Compania a atras 798 milioane dolari pe bursa de la Madrid. În total, pe bursa spaniolă au avut loc două listări în primul trimestru, cu o valoare de 1,6 miliarde dolari. Cele 12 oferte inițiale de la Londra au atras 1,1 miliarde dolari.

“Activitatea în zona de IPO din EMEIA a fost afectată de incertitudinile geopolitice înaintea alegerilor naționale și de activarea Articolului 50 de către Marea Britanie, prin care și-a anunțat în mod formal intenția de a părăsi Uniunea Europeană. Cu toate acestea, sentimentul investitorilor și companiilor se îmbunătățește”, spune Steinbach.

Bursele din cele două Americi au consemnat 34 de oferte publice inițiale în primul trimestru, în valoare totală de 12,5 miliarde dolari. Dintre acestea, 24 au fost lansate pe bursele din SUA (NYSE și Nasdaq), finanțările atrase ridicându-se la 10,8 miliarde dolari.

În Canada au avut loc patru listări, cu o valoare totală de 137 milioane dolari, piața de capital din Brazilia a găzduit 2 oferte publice inițiale în sumă de 425 milioane dolari, iar bursa din Mexic a atras o singură ofertă – cea a Becle SAB de CV, în cuantum de 904 milioane dolari.