Corelațiile dintre performanța financiară a companiilor listate la BVB și evoluția cotațiilor acestora la bursă sunt analizate de directorul executiv al Institutului de Studii Financiare (ISF), Prof. univ. dr. Marian Siminică, într-un material transmis Profit.ro.

Analiza integrală:

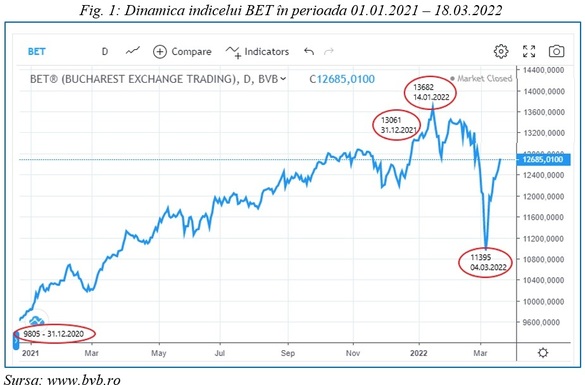

"Anul 2021 a marcat creșteri semnificative ale prețurilor acțiunilor listate la BVB. Începutul anului 2022 nu a mai fost la fel de efervescent. Dacă luna ianuarie părea una de consolidare, valoarea indicelui BET înregistrând un avans mai mic de 1% comparativ cu valoarea de închidere din anul 2021, în luna februarie, pe fondul evenimentelor externe, nivelul indicelui BET s-a redus cu 3,59%, iar începutul lunii martie a marcat o accentuare a scăderilor, urmată de o recuperare rapidă a acestora.

Evoluția indicelui BET în perioada 01.01.2021 – 18.03.2022 este reprezentată grafic în figura următoare.

În același timp, finalul lunii februarie 2022 a marcat publicarea rezultatelor financiare preliminare de către majoritatea companiilor listate, rezultate în general favorabile, care nu au putut să estompeze efectele factorilor externi, emoționali. În cele mai multe cazuri aceste rezultate erau previzibile, anunțate de rezultatele financiare publicate pentru trimestrul III 2021, ceea ce ne conduce la ipoteza că efectul benefic al rezultatelor financiare pozitive obținute de companiile listate la BVB s-a transferat asupra prețului acestora încă de pe parcursul anului 2021.

În studiul prezentat ne propunem să analizăm performanța bursieră comparativ cu performanța financiară a companiilor listate pe piața reglementată a BVB. Pentru măsurarea performanței bursiere am utilizat indicele prețurilor acțiunilor la finalul anului comparativ cu începutul anului. Performanța financiară, deși un concept amplu dezbătut în teoria financiară, am evaluat-o în funcție de evoluția profitului net, calculând indicele acestuia în anul 2021 comparativ cu valorile aferente anului 2020. Am completat analiza cu un alt indicator cu impact asupra prețului acțiunilor, ce vizează dividendele distribuite în anul 2021.

Conform informațiilor furnizate pe site-ul www.bvb.ro, la finalul anului 2021 erau listate pe piața reglementată a BVB un număr de 83 companii, împărțite în 3 categorii: categoria Premium – 28 companii; categoria Standard – 52 companii și categoria Internațional – 3 companii. Dintre acestea, în analiză realizată am exclus 5 companii: UCM și MCAB din categoria Standard, pentru care nu s-au derulat tranzacții în cursul anului 2021, respectiv nu au fost disponibile rezultatele financiare preliminare; AQ, ONE și TTS din categoria Premium, care au fost listate pe parcursul anului 2021, neavând un preț de referință pentru începutul anului 2021, pe baza căruia să evaluăm performanța bursieră.

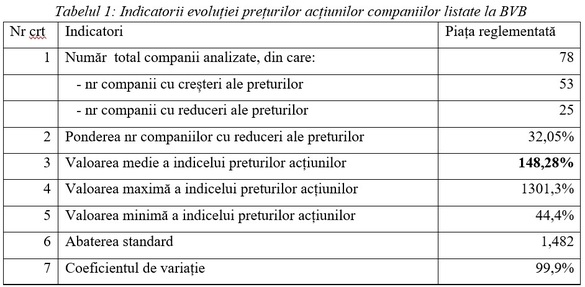

Rezultă astfel un lot de 78 companii incluse în analiză. Sinteza indicatorilor analizați este prezentată în tabelul următor:

Deși la nivel de indici bursieri s-au înregistrat creșteri semnificative, din cele 78 companii, listate pe piața reglementată, analizate, doar 53 companii au înregistrat creșteri ale prețurilor acțiunilor, în timp ce la 25 companii, reprezentând 32% din total, s-au înregistrat reduceri. Cea mai mare creștere a prețurilor a fost de peste 13 ori, iar cea mai mare reducere de 55,6%. Valoarea medie a indicelui de creștere a prețurilor acțiunilor de pe piața reglementată, în anul 2021 (calculată ca o medie aritmetică simplă a valorilor individuale), a fost de 148,28%, însă diferențele mari de randamente între diferitele acțiuni au condus la o abatere standard de 1,482 și la un coeficient de variație de 99,9%, valori foarte ridicate, semnalând existența unor riscuri semnificative.

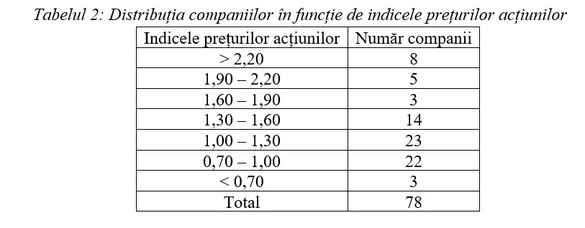

Există diferențe foarte mari între companii în ceea ce privește evoluția prețului acțiunilor. Distribuția acestora în funcție de evoluția prețurilor de tranzacționare se prezintă astfel:

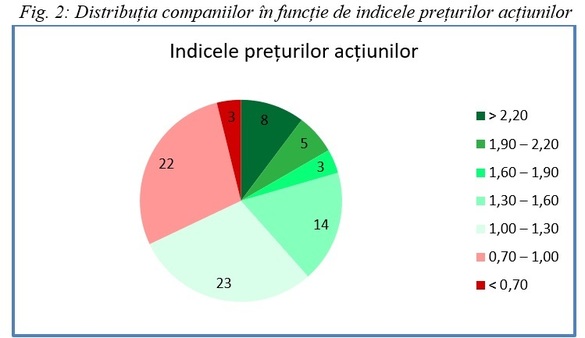

Dintre companiile care au înregistrat creșteri ale prețurilor acțiunilor, cele mai multe (23 companii) au înregistrat creșteri de până la 30%, urmate de alte 14 companii cu creșteri între 30-60%, dar și 8 companii cu creșteri mai mari de 120%. Cele mai multe dintre companiile care au înregistrat reduceri ale prețurilor acțiunilor (22 companii) s-au încadrat într-o marjă de 30%. Structura companiilor în funcție de nivelul indicelui prețurilor este reprezentată grafic în figura următoare:

Distribuția companiilor listate la BVB pe o paletă foarte variată de variație a indicelui prețurilor acțiunilor conduce la un risc ridicat al plasamentelor, fiind destul de mare probabilitatea de a investi în companii care au înregistrat reduceri ale prețurilor acțiunilor, în condițiile în care piața a înregistrat o creștere medie semnificativă. Pentru a reduce aceste riscuri se recomandă diversificarea portofoliului de investiții în mai multe companii. Alegerea companiilor care vor fi incluse în viitorul portofoliu nu trebuie realizată la întâmplare, ci în urma unei analize atente. Pentru aceasta am realizat analiza pe grupe de companii, în funcție de categoria de la BVB.

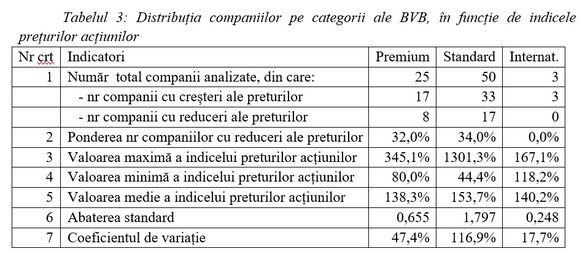

În funcție de categoria de la BVB, cele 78 companii analizate au fost împărțite în trei grupe: categoria Premium – 25 companii; categoria Standard – 50 companii și categoria Internațional – 3 companii. Nivelul celor mai relevanți indicatori utilizați în analiză, pentru fiecare categorie în parte este prezentat în tabelul următor:

Pentru cele 25 companii încadrate în categoria Premium s-a înregistrat o valoare medie a indicelui de creștere a prețului acțiunilor de 138,3%, mai mic decât creșterea medie a prețurilor tuturor acțiunilor de pe piața reglementată. Cele mai mari creșteri s-au înregistrat pentru BRK (245%), în timp ce cele mai mari reduceri au fost consemnate pentru EL (-20%). Un număr de 17 companii (68%) au înregistrat creșteri ale prețurilor acțiunilor, iar pentru 8 companii (32%) prețul acțiunilor s-a redus.

Constatăm că în raport cu toate companiile listate pe piața reglementată, s-a păstrat proporția între numărul companiilor care au înregistrat creșteri (2/3) și numărul companiilor care au înregistrat reduceri ale prețurilor (1/3), însă amplitudinea modificărilor a fost mult mai mică. Abaterea standard, calculată pentru variația prețurilor celor 25 companii din categoria Premium a fost de 0,655, iar coeficientul de variație de 47,4%, valori mult mai reduse decât pentru întreaga piață reglementată, reflectând un nivel mai redus al riscurilor.

Pentru cele 50 companii încadrate în categoria Standard s-a înregistrat o valoare medie a indicelui de creștere a prețului acțiunilor de 153,7%, mai mare decât creșterea medie a prețurilor tuturor acțiunilor de pe piața reglementată. În această categorie se găsesc atât companiile care au înregistrat cele mai mari creșteri ale prețurilor, dar și companiile cu cele mai mari reduceri. În funcție de evoluția prețurilor, pentru 33 companii (66%) s-au înregistrat creșteri, iar pentru 17 companii (34%) s-au înregistrat reduceri.

Deși proporția între numărul companiilor care au înregistrat creșteri, respectiv reduceri ale prețurilor s-a păstrat apropiată de cea calculată pentru categoria Premium, amplitudinea modificărilor a fost mult mai mare. Acest aspect este confirmat de valorile ridicate pentru abaterea standard (1,797) și pentru coeficientul de variație (116,9%), reflectând un risc mai ridicat, comparativ cu acțiunile din categoria Premium.

În categoria Internațional sunt încadrate 3 companii (EBS, WINE și DIGI), pentru care s-a înregistrat o valoare medie a indicelui prețurilor acțiunilor de 140,2%, mai mică decât pentru acțiunile din categoria Standard, dar mai mare decât cea pentru categoria Premium. Toate cele 3 companii au înregistrat creșteri ale prețurilor acțiunilor, abaterea standard la nivelul acestei categorii fiind de 0,248, iar coeficientul de variație de 17,7%, cele mai reduse dintre toate categoriile, reflectând și cel mai scăzut nivel al riscului. Totuși, numărul mic al companiilor din această categorie, reduce relevanța concluziilor obținute.

Evoluția prețurilor acțiunilor companiilor listate este influențată de două categorii de factori:

- Factori specifici fiecărei companii, care vizează evoluția rezultatelor financiare obținute; dividendele distribuite; modificări ale capitalului social; diverse evenimente care influențează evoluția acesteia (achiziții, fuziuni, semnarea unor contracte importante) etc.;

- Așteptările pieței, care înglobează factori de natură macroeconomică (evenimente economice sau politice globale, tendința generală a piețelor etc.) și factori emoționali care se reflectă în așteptările investitorilor cu privire la evoluția prețurilor acțiunilor.

În ceea ce privește rezultatele financiare preliminare obținute în anul 2021 de cele 78 companii analizate, cele mai multe dintre ele (62 companii) au raportat profit net, dar au existat și 16 companii cu pierderi. Valoarea cumulată a profitului net raportat de cele 62 companii profitabile a fost de 18,5 mld. lei, în timp ce pierderea cumulată raportată de celelalte 16 companii a fost de 830 mil. lei. Comparativ cu anul 2020 rezultatele financiare ale companiilor listate pe piața reglementată s-au îmbunătățit semnificativ. Astfel, în anul 2020, doar 59 companii au raportat profit, cu o valoare cumulată de 8,5 mld. lei, diferența de 19 companii raportând pierderi, cu o valoare cumulată de 940 mil. lei.

În dinamică situația se prezintă astfel:

- 48 companii analizate au înregistrat o îmbunătățire a rezultatelor financiare, cu un nivel al profitului net în creștere față de anul precedent. Dintre acestea, 10 companii au reușit să își rentabilizeze activitatea, înregistrând profit, după ce în anul 2020 au raportat pierderi;

- 14 companii, deși au înregistrat profit în ambii ani, nivelul său a fost în scădere în anul 2021 comparativ cu anul 2020;

- 16 companii au înregistrat pierderi în anul 2021, după ce în anul 2020, 7 companii dintre ele au raportat profit, iar 9 companii au raportat pierderi.

Constatăm că, la fel ca în cazul evoluției prețului acțiunilor, și rezultatele financiare au fost, pe ansamblu, mai bune comparativ cu anul 2020, însă cu diferențe foarte mari de la o companie la alta.

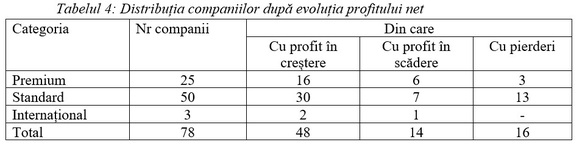

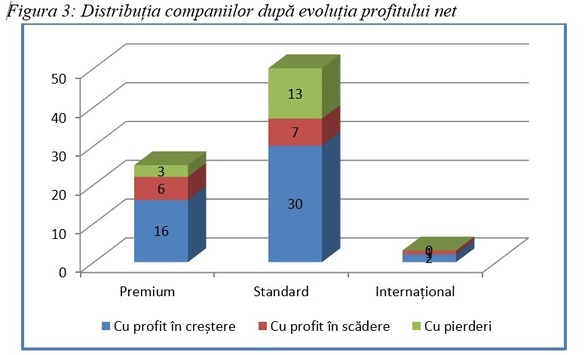

Sintetic, distribuția companiilor listate la BVB, în funcție de evoluția profitului net, atât pe total, cât și pe categorii, se prezintă astfel:

Pe categorii ale BVB nu există diferențe semnificative, circa 2/3 dintre companii raportând un profit net în creștere, cealaltă 1/3 înregistrând reducerea profitului sau chiar pierderi.

În ceea ce privește acordarea de dividende, nu toate companiile care au înregistrat profit în anul 2020 au distribuit dividende în anul 2021. Din cele 78 companii de pe piața reglementată analizate, doar 39 companii au raportat distribuirea de dividende în anul 2021, cu o rată a dividendului cuprinsă între 0,44% și 37,1% (rata dividendului a fost calculată ca raport între nivelul dividendului plătit în anul 2021 și prețul acțiunii la finalul anului 2020).

Interesantă de urmărit este legătura dintre evoluția prețului acțiunilor și rezultatele financiare, respectiv dividendele acordate de companii. Potrivit teoriei financiare, creșterea profitului net al unei companii creează premisele creșterii prețului acțiunilor acesteia. În același timp, acordarea de dividende consistente va conduce, în momentul anunțării acestora, la creșterea prețului acțiunilor, după care nivelul prețului scade cu o sumă apropiată la valoarea dividendului pe acțiune. Deși pe termen scurt se pare că efectul ratei de distribuire a dividendelor asupra prețului acțiunilor se anulează, pe termen mediu și lung se consideră că o rată ridicată de distribuire a dividendelor este apreciată de investitori și va avea un impact pozitiv asupra prețurilor acțiunilor.

Analiza evoluției prețurilor acțiunilor în corelație cu rezultatele financiare ne-a condus la distribuția din tabelul următor:

Se observă că cele mai multe dintre companiile care au înregistrat profit în creștere au înregistrat creșteri ale prețurilor acțiunilor. Există doar 8 companii care au înregistrat profit în creștere, însă prețul acțiunilor lor s-a redus. Pentru companiile cu profit în scădere nu există o direcție definită de variație a prețurilor, 6 dintre ele înregistrând reduceri și 8 companii creșteri ușoare. Cele mai multe dintre companiile care au înregistrat pierderi (16 companii) au marcat reducerea prețurilor de tranzacționare (11 companii), însă au existat și 5 companii cu creșteri ale prețurilor.

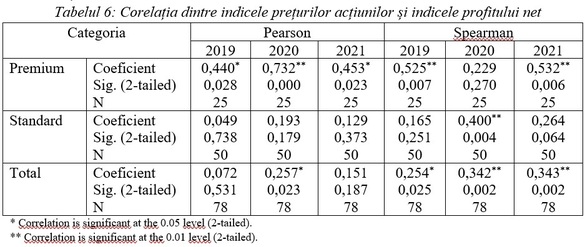

Din analiza acestor date se deduce existența unei legături directe (pozitive) între evoluția prețurilor de tranzacționare și evoluția profitului net, pentru companiile listate pe piața reglementată a BVB. Pentru a cuantifica intensitatea acestei legături am utilizat coeficientul de corelație Pearson (P), precum și coeficientul de corelație a rangurilor Spearman (S), calculați atât pe ansamblul pieței reglementate, cât și la nivelul categoriilor Premium și Standard. Valorile obținute sunt prezentate în tabelul următor:

Pe ansamblul pieței reglementate, valorile acestor coeficienți sunt pozitive, însă foarte scăzute, confirmând existența unei legături directe (pozitivă) însă de intensitate scăzută. Cea mai puternică legătură a fost înregistrată în anul 2020, an cu creșteri modeste ale prețurilor acțiunilor, în timp ce pentru anii 2019 și 2021, când prețurile acțiunilor au crescut foarte mult, intensitatea legăturii a fost scăzută.

Detaliind analiza pe cele 2 categorii de companii (Premium și Standard), se constată o existența unei corelații mult mai puternice pentru companiile din categoria Premium, comparativ cu cele din categoria Standard.

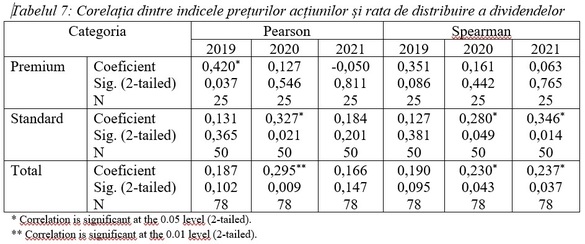

În continuare am urmărit legătura dintre evoluția prețurilor acțiunilor și rata de distribuire a dividendelor, calculând cei doi coeficienți (Pearson și Spearman) pentru perioada 2019-2021.

În anul 2020 s-a înregistrat cel mai ridicat nivel al coeficientului Pearson (0,295) semnificând existența unei legături statistice directe, de intensitate moderată. În schimb, în anii 2019 și 2021, deși coeficientul de corelație Pearson este pozitiv, valorile sunt foarte scăzute, nesemnificative din punct de vedere statistic. Nici pentru cele două categorii de companii (Premium și Standard) nu identificăm o legătură clar definită între evoluția prețurilor acțiunilor și rata de distribuire a dividendelor, la nivelul perioadei analizate.

În concluzie, evoluția prețurilor acțiunilor companiilor listate la BVB a fost influențată de rezultatele financiare pozitive raportate de acestea. Intensitatea influenței a fost mai mare în perioadele cu creșteri moderate ale cotațiilor (2020), comparativ cu perioadele cu creșteri puternice, marcate mai mult de ”așteptările” investitorilor (2019 și 2021). Rata de distribuire a dividendelor, deși are o influență pozitivă, intensitatea acesteia este redusă. Studiul realizat validează cei doi indicatori (evoluția rezultatelor financiare și rata de distribuire a dividendelor) drept criterii utilizate în selecția companiilor în care se investește, însă cu o contribuție destul de redusă în explicarea dinamicii prețurilor acțiunilor.