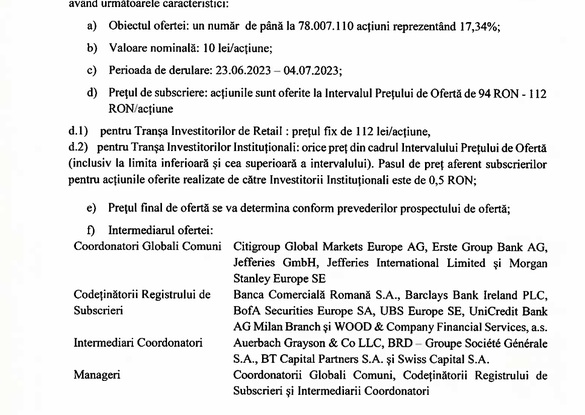

Fondul Proprietatea scoate la vânzare 78 milioane acțiuni din Hidroelectrica, reprezentând puțin peste 17% din pachetul deținut, la o valoare nominală de 10 lei/acțiune. Nivelul anticipat al ofertei, incluzând orice Opțiune de Supra-Alocare, este însă de până la 89,7 milioane acțiuni, reprezentând până la întreaga sa participație, de 19,94%, din capitalul social.

Oferta începe chiar astăzi, 23 iunie, și va fi derulată până pe 4 iulie. Se preconizează ca admiterea și începerea tranzacționării pe BVB să aibă loc în jurul datei de 12 iulie 2023.

Hidroelectrica va intra la BVB cu simbolul de tranzacționare H2O, dacă IPO-ul se încheie cu succes.

Acțiunile vor fi ofertate într-un interval de preț de 94 - 112 lei/acțiune (respectiv până la circa 8,7 miliarde lei), ceea ce corespunde unei capitalizări de piață de la 42,2 miliarde lei până la 50,3 miliarde lei (8,5 miliarde euro - 10,1 miliarde euro).

Aceasta înseamnă că indicatorul P/E, care raportează prețul acțiunii la profitul companiei (anul trecut în cazul Hidroelectrica de 4,39 miliarde lei), este între 9,6 și 11,4.

Pentru tranșa investitorilor de retail, prețul fix este de 112 lei/acțiune.

Investitorii de retail au dreptul la un discount de 3% din prețul de ofertă pentru acele ordine de cumpărare care au fost înregistrate în primele cinci zile lucrătoare ale ofertei.

Hidroelectrica nu va realiza o majorare de capital în contextul ofertei și nu va beneficia în vreun fel de fondurile obținute.

Fondul a acordat Coordonatorilor Globali Comuni o opțiune (“Opțiunea de Supra-Alocare”), reprezentând până la 15% din Acțiunile Oferite, ce poate fi exercitată în termen de 30 de zile calendaristice de la admitere.

Trei grupuri de investitori instituționali români au fost de acord să fie investitorii principali în cadrul ofertei și au încheiat un acord de investiții cu Hidroelectrica și Fondul. Investitorii Principali s-au angajat să achiziționeze în total 2,24 miliarde lei în acțiuni la Prețul de Ofertă, sub rezerva anumitor condiții uzuale.

Hidroelectrica și Fondul Proprietatea vor fi supuse unei interdicții de înstrăinare a acțiunilor pentru o perioadă ce începe pe 22 iunie 2023 și se încheie la 180 zile de la data admiterii, iar acționarul majoritar va fi supus unei interdicții de înstrăinare a acțiunilor pentru o perioadă ce începe pe 22 iunie 2023 și se încheie la 12 luni de la data admiterii, sub rezerva anumitor excepții.