Valoarea activelor organismelor de plasament colectiv (OPC) a depășit pragul de 40 miliarde lei, conform raportului de piață remis astăzi de ASF. Alocarea rămâne debalansată către fondurile cu dedicație pentru zona instrumentelor cu venit fix, dar societățile de administrare se gândesc să-și diversifice clienții. OTP Asset Management lansează două noi fonduri cu alocare dinamică și promovează conceptul portofoliilor în care includ unități de fond ale unor OPC cu destinații de investiții diferite.

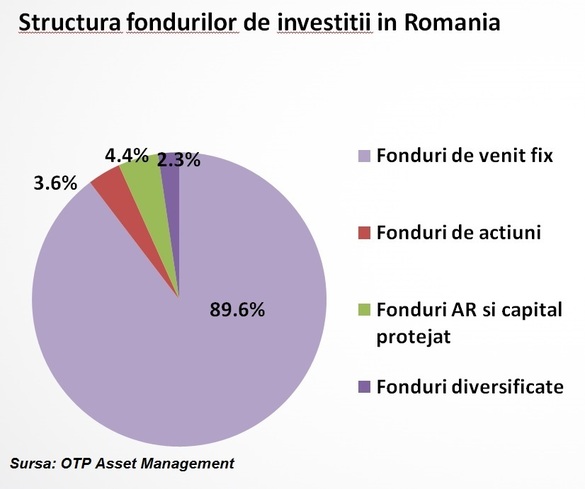

Deponenții caută alternative de plasament la depozitele bancare purtătoare ale unor dobânzi mici, dar prima tendință este de a-și direcționa banii tot către instrumente cu venit fix. Aproximativ 90% din alocărilor fondurilor de investiții deschise merg către acest segment, însă administratorii de active se gândesc tot mai mult să-și diversifice clienții. Va fi o tendință a anului 2016, au spus reprezentanții OTP Asset Management în cadrul unei conferințe de presă organizată astăzi cu ocazia lansării a două fonduri noi.

Societatea mizează pe o majorare cu 25% a gradului de diversificare, astfel încât maximum jumătate dintre clienți să aibă plasament într-un singur fond, a declarat Daniela Ștefu, director general adjunct al OTP AM. În acest sens, propunerea este pentru structuri de portofolii care să includă câte două sau trei tipuri de unități de fond (în diverse procentaje), în funcție de profilul de risc și de obiectivele fiecărui client care este dispus să realizeze un plasament de minimum 1.000 de lei.

Este o perioadă relativ bună pentru industria fondurilor, mai ales dacă avem în vedere baza de plecare joasă. Acum două luni Dragoș Neacșu, președintele Erste Asset Management România, anunța că industria fondurilor mutuale a depășit-o pentru prima oară pe cea din Ungaria, cu peste 300.000 de contributori și active de peste 21 miliarde lei. Portalul Asociației Administratorilor de Fonduri indică acum o sumă de 22,2 miliarde lei.

Dintre acestea însă plasamentele sunt debalansate către fondurile cu investiții în instrumentele cu venit fix, procentajul prezentat astăzi de OTP AM fiind de 89,6%. Societatea urmărește o diversificare mai bună.

În acest scop lansează fondurile OTP Global Mix și OTP Euro Premium Return. Primul dintre ele este un fond diversificat, flexibil, denominat în lei, valoarea nominală a unității de fond fiind de 10 lei și suma minimă de investit de 50 lei. Acesta are în vedere un mix conservator, cu până la 50% plasamente în titluri de capital (acțiuni, indici), deși nu este exclusca administratorii să decidă și o rebalansare de 100% către una din clasele de active în cazul în care vor vedea piața înscriindu-se pe un parcurs sau altul. Alocarea este dinamică, în sensul că se reinvestește continuu, cu un spațiu de manevră mai mare pentru administrator.

Fondul Premium Return este denominat în moneda unică europeană, cu o valoare nominală a unității de fond de 10 euro și un plasament minim de 50 euro. Acesta este un tip de fond care își propune obținerea unui randament pozitiv în fiecare an, indiferent de cum se mișcă piața. "Dacă șase luni piața scade, șase luni stăm pe cash", explică Dragoș Manolescu, director de investiții la OTP Asset Management. Orizontul de timp pentru obținerea unui profit este de un an de zile, dar pentru ca randamentul să fie comparabil cu cel al fondurilor clasice este recomandabilă menținerea plasamentului pentru o perioadă de cinci ani, față de media de trei ani recomandată pentru celelalte tipuri de fonduri.

Fondurile "absolut return" sunt tot mai populare în piețele dezvoltate unde acestea vânează câștiguri din fructificarea strategiilor long/short, din anticiparea unor evenimente cu impact macroeconomic precum schimbarea politicilor economice sau din strategii direcționale. "Ar trebui să se afle în portofoliul fiecărui investitor", spune Manolescu. Costurile de administrare ale ambelor fonduri sunt de 2% din active și incluse înaintea calculării portofoliului.

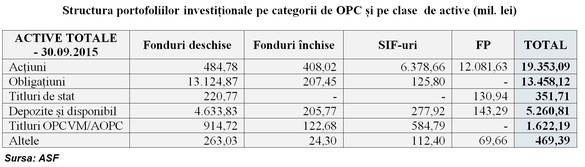

În ansamblu, incluzând și fondurile închise, piața organismelor de plasament colectiv a ajuns să depășească pragul unor active de 40 miliarde lei după o creștere anualizată de 2,5%, conform raportului privind piața de capital la nivelul lui 30 septembrie prezentat astăzi de Autoritatea de Supraveghere Financiară (ASF). Majorărilor pe segmentul fondurilor de investiții deschise și SIF-urile li se contrapune o scădere de aproximativ 16% a activului total al Fondului Proprietatea (FP).

Reprezentanții spun că industria de profil a fost marcată în acest an de trecerea la metoda de calcul prin marcare la piață. OTP Asset Management a adoptat-o pentru fondurile sale începând cu luna august, dar aceasta nu s-a resimțit printr-o volatilitate foarte mare la nivelul unităților de fond și nici prin retrageri ale clienților. Aceștia au fost pregătiți de agenții de vânzări din rețeaua OTP Bank asupra a ceea ce înseamnă operațiunea, astfel încât reacția lor a fost moderată atunci când au văzut oscilații la nivelul unităților de fond.

Este tocmai această volatilitate cea care îi va face pe investitori - atunci când se vor fi obișnuit cu ea - să aibă curajul să investească și în fonduri cu risc mai ridicat și care au, prin natura lor, fluctuații mai mari ale unităților de fond, spune directorul adjunct Ștefu.

OTP Asset Management anticipează o perioadă încă prelungită de dobânzi reduse, chiar dacă inflația ar urma să iasă din teritoriul negativ către jumătatea lui 2016, odată cu epuizarea efectului de bază dat de reducerea TVA la alimente în iunie 2014, spune directorul general Dan Popovici. Cu toate acestea, prin expunerea sa într-un număr de 32 de emisiuni de obligațiuni, abordarea este mai degrabă conservatoare, în sensul că nu lungesc maturitățile pentru a nu suferi un șoc în eventualitatea întoarcerii ciclului de dobânzi.