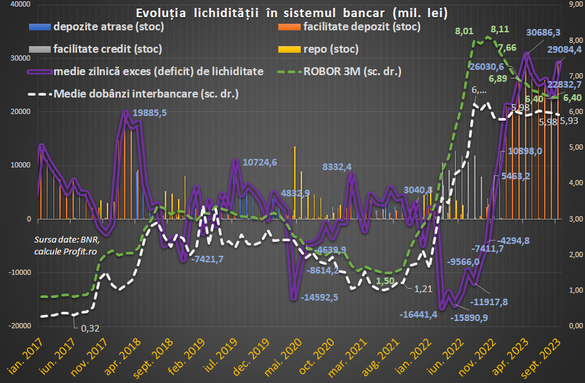

Excedentul de lichiditate al băncilor în raport cu Banca Națională a României a crescut în septembrie și s-a apropiat din nou de pragul de 6 miliarde de euro, relevă date analizate de Profit.ro. Banii mai mulți au pus presiune pe scăderea dobânzilor interbancare, dar acestea sunt susținute de nivelul actual al dobânzilor băncii centrale și nu au loc să vină prea mult în jos. Scăderi mai concludente ale dobânzilor sunt așteptate abia anul viitor, dar acestea ar putea veni cu întârziere, inclusiv ca urmare a creșterii fiscalității.

Băncile au înregistrat un excedent mediu zilnic de lichiditate în raport cu BNR de peste 29 de miliarde de lei în septembrie, în creștere cu peste 27% față de august. Nivelul din prima lună de toamnă este al doilea cel mai ridicat din istorie din punct de vedere nominal, fiind apropiat de cel din aprilie (30,7 miliarde de lei).

BNR nu a ținut operațiuni de piață nici în septembrie (nici repo și nici de atragere depozite) și băncile nu au avut nevoie să apeleze la facilitatea de credit (Lombard). Astfel, băncile comerciale au plasat în medie în fiecare zi câte 29 de miliarde de lei la facilitatea de depozit a BNR, care are o dobândă de 6%, cu un punct procentual sub rata cheie de 7%.

Rata medie la plasamentele interbancare (pe baza căreia se calculează și indicele de referință trimestrial pentru creditele acordate consumatorilor - IRCC) a scăzut cu 5 puncte de bază la 5,93%. Aceasta rămâne ancorată în pragul de 6% al facilității de depozit, băncile neavând motive să plaseze banii în piață la rate mai mici, câtă vreme pot obține acest nivel în fiecare zi de a banca centrală. Indicele ROBOR la 3 luni a rămas la o medie de 6,4%, egală cu cea din august, dar cu peste 1,5 puncte procentuale sub nivelul din urmă cu un an.

„Instrumentul relevant de politică monetară în România este facilitatea de depozit de 6%, în contextul excedentului mare de lichiditate din sectorul bancar, care nu este sterilizat prin operațiuni de piață, și care este probabil să persiste, ceea ce face ca politica monetară să fie relativ relaxată”, arată Ciprian Dascălu, economist șef la BCR.

BNR tolerează excesul de lichiditate nesterilizat din noiembrie anul trecut, când băncile au ieșit din poziția de deficit în raport cu banca centrală. Lichiditatea în exces nesterilizată la un nivel de dobândă egal cu rata cheie reprezintă, în realitate, o relaxare a politicii monetare în comparație cu nivelul nominal al dobânzii de referință.

Banca centrală a menținut rata cheie la 7% în ședința din 5 octombrie, penultima din acest an, și a semnalizat că se așteaptă la presiuni inflaționiste mai mari pe termen scurt de la începutul anului viitor, ca urmare a creșterilor de impozite/introducerea unor impozite noi.

Băncile centrale din regiune au început în unele cazuri să scadă rata cheie – Polonia a tăiat deja 1 punct procentual la 5,75% -, Ungaria a redus coridorul din jurul ratei cheie, într-un proces de „normalizare” după o semi-criză valutară, în timp ce Cehia este așteptată să livreze prima tăiere a ratei cheie (aflată la 7%) până la finele acestui an.

Analiștii se așteaptă ca BNR să fie ultima bancă centrală din regiunea Europei Centrale și de Est care să reducă dobânda.

Mai mult, ING Bank se așteaptă ca BNR să scadă rata cheie pentru prima dată în martie 2024, dar acum a împins termenul la aprilie 2024, ca urmare a deraierii traiectoriei de dezinflație în luna august (când rata anuală a rămas la 9,4%), a creșterii prețurilor la țiței în a doua jumătate a anului curent, a presiunii inflaționiste mai mari din creșterea poverii fiscale, precum și a peisajului global în care piețele anticipează că dobânzile Fed și BCE vor rămâne ridicate o vreme mai îndelungată.

„Acestea fiind spuse, credem de asemenea că presiunile asupra creșterii economice vor rămâne vizibile în continuare, în condițiile în care partenerii comerciali ai României continuă să evolueze sub așteptări, și efectele întârziate ale creșterilor de dobândă pun o frână mai puternică asupra activității economice”, arată Ștefan Posea, economist la ING România.

Erste vede prima tăiere a ratei cheie în mai 2024, dar avertizează că există posibilitatea ca prima scădere să vină abia în august, dacă prognoza BNR privind menținerea unei inflații de bază la 7% la jumătatea anului viitor se adeverește.

Dascălu arată că între țările din ECE, pe baza prognozelor băncilor centrale, România se detașează cu un excedent de cerere și una dintre cele mai mari devieri ale inflației anticipate față de țintă. Totodată, deficitele gemene mari (fiscale și de cont curent) și prima de risc ridicată reclamă dobânzi mai mari pentru leu, care să mențină moneda atractivă, stabilitatea cursului de schimb fiind cea mai importantă pentru banca centrală.

ING anticipează că BNR va reduce cu 1,5 puncte procentuale dobânzile anul viitor, dar că această scădere ar putea să vină și cu o reducere graduală a excesului de lichiditate.

Un excedent de lichiditate ridicat face mai atractive pariurile pe deprecierea monedei naționale, acestea fiind mai ușor de finanțat. Pe de altă parte, intervențiile BNR în piața valutară au efectul unei sterilizări a lichidității, prin faptul că banca centrală vinde valută din rezervă contra lei, care dispar astfel din piață.