Băncile din România au acumulat vulnerabilități importante în ultimii ani, mai ales prin expunerea pe stat și piața imobiliară. O criză similară cu cea declanșată la finele lui 2008 ar duce la o scădere drastică a solvabilității sistemului, cu unele bănci căzând sub pragul minim reglementat, arată testele de stres realizate de Fondul Monetar Internațional. O solvabilitate sub prag înseamnă că o bancă poate intra într-un proces de rezoluție și/sau faliment. Fondul recomandă limitarea vulnerabilităților, reluând și referirile din primăvară la programul Prima Casă.

Sistemul bancar s-a întărit în ultimii ani, mai ales ca urmare a scăderii ratei creditelor neperformante de la vârful de aproape 22% din 2013 la 6,4% la finele anului trecut, în timp ce dependența de finanțare de la băncile mamă a scăzut, după o creștere a depozitelor sectorului privat din români, reducând riscul de lichiditate. Au crescut și bufferele de capital, cu o rată a capitalului în activele ponderate la risc de peste 18%, substanțial peste pragul minim reglementat de 7% începând cu 2019, care include și bufferul de conservare a capitalului.

Pe de altă parte, răsar vulnerabilități, arată FMI. Băncile sunt foarte expuse pe datoria suverană a României și tot mai legate de piața imobiliară prin canalul creditelor ipotecare. Sunt, astfel, sensibile la o creștere a dobânzilor sau la un șoc economic.

„Analiza de risc a misiunii arată că aceste vulnerabilități sunt semnificative. În situația unei creșteri rapide a dobânzilor, combinată cu un șoc asupra creșterii economice comparabil cu criza din 2008, capitalul băncilor ar fi semnificativ afectat”, arată FMI.

Testele de stres derulate de Fond arată că un număr din cele 12 bănci (care acoperă 80% din activele pieței) supuse exercițiului ar cădea cu solvabilitatea sub pragul minim reglementat. Numele băncilor nu este dezvăluit.

„Cum sistemul financiar este mic, șocurile ar putea să descurajeze și mai mult intermedierea financiară, care este deja cea mai redusă din Uniunea Europeană”, arată Fondul.

Ipotezele testului

Testul ia în considerare reziliența sistemului bancar la o creștere a dobânzilor și riscului suveran. De asemenea, testul arată și pierderile potențiale pe expunerea de credite, în eventualitatea unei contracții puternice a PIB, exacerbată de o depreciere a cursului de schimb.

Fondul a testat și efectele asupra poziției de lichiditate a băncilor, precum și vulnerabilitățile venite dinspre sectorul instituțiilor financiare nebancare.

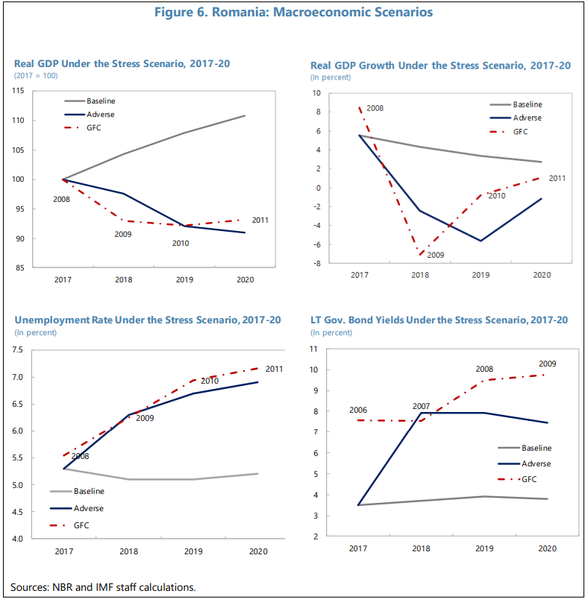

Evoluția PIB, inflației și randamentelor. Cu gri este prezentat scenariul de bază, cu albastru cel advers, iar linia punctată roșie reprezintă evoluția din Marea criză financiară. (click pe poză pentru mărire)

În scenariul advers (extrem, dar plauzibil, cum îl caracterizează Fondul), PIB ar urma să se reducă cu circa 10% în perioada 2017-2020 comparativ cu 2017, similar evoluției din timpul ultimei crize, dar cu o contracție în primul an de recesiune mult mai puțin amplă. Scenariul de bază, cel din prognozele actuale, arată o creștere a PIB cumulată mai mare de 10% în 2020, comparativ cu 2017.

Șomajul ar urma să crească de la circa 5% la aproape 7% în scenariul de criză, nivel similar, dar sub cel din timpul crizei izbucnite în 2008.

Dobânzile la obligațiunile pe termen lung ar crește de la 3,5% la un nivel de 7-8% în intervalul 2018-2020.

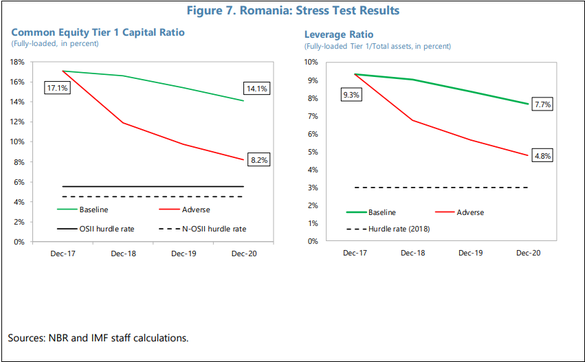

Rezultatele testului

Solvabilitatea băncilor ar urma să scadă și unele instituții de credit nu s-ar încadra în ratele minime. Rata capitalului de nivel 1 de bază pentru cele 12 bănci cuprinse în simulare ar scădea de la 17,1% la 8,2% la finele lui 2020, în scenariul advers. În scenariul de bază, rata capitalului de bază scade la 14,1% în 2020.

Potrivit normelor Basel III și a celor europene, băncile trebuie să aibă un nivel al capitalului de bază de cel puțin 4,5%, la care se adaugă un amortizor (buffer) de 1% pentru instituțiile de risc sistemic. Băncile mai trebuie să acopere și un buffer de 2,5% pentru conservarea capitalului, începând cu ianuarie 2019.

Indicatorul efectului de levier (capital față de activele totale) ar urma, de asemenea, să scadă puternic, de la 9,3% la 4,8%.

Riscul de credit are o contribuție importantă la reducerea solvabilității băncilor în scenariul de stres, cu un impact de 750 de puncte de bază asupra capitalului. Fondul consideră că băncile vor trebui să crească provizioanele, ca urmare a scăderii puternice a PIB, a creșterii dobânzilor și a deprecierii monedei naționale. Cele mai multe provizioane ar fi generate de ipotecile imobiliare, peste jumătate, și de creditele pentru IMM acoperite cu ipoteci imobiliare, o cincime.

Evoluția solvabilității și lichidității Cu gri este prezentat scenariul de bază, cu roșu cel advers (click pe poză pentru mărire)

Băncile ar urma să piardă și 300 de puncte de bază din capital ca urmare a deprecierii obligațiunilor și titlurilor de stat deținute, în condițiile în care băncile au una dintre cele mai mari expuneri suverane ca raport în active din Uniunea Europeană. FMI estimează că băncile vor suferi pierderi chiar și în scenariul de bază, ca urmare a creșterii dobânzilor, în condițiile în care aproape 80% din datoria suverană este ținută în portofolii marcate la piață, iar unele bănci au toate deținerile de titluri de stat marcate la piață.

Deprecierea cursului de schimb are un rol important în înrăutățirea situației băncilor, generând circa 15% din pierderi, arată analiza FMI.

Veniturile nete din dobândă ale băncilor scad cu aproape 40% pe orizontul scenariului de stres, ceea ce reduce la jumătate contribuția la baza de capital. La scăderea veniturilor din dobânzi contribuie creditele neperformante, creșterea costurilor de finanțare, inclusiv din piața interbancară, ca urmare a creșterii ROBOR.

Un test de sensibilitate a băncilor la creșterile randamentelor arată că un plus de 500 de puncte de bază ale dobânzilor titlurilor de stat duc la o scădere de 510 punte de bază a capitalului mediu. În cazul unor bănci scăderea ajunge la 970 de puncte de bază. Un haircut de 50% a expunerii suverane – cum s-a întâmplat cu datoria Greciei – ar face ca unele bănci să cadă sub pragul minim al ratei capitalului. Totodată, o creștere a dobânzii cheie cu 500 de puncte de bază ar duce la reducerea capitalului cu 120 de puncte de bază.

La nivelul poziției de lichiditate băncile stau bine acum, însă se bazează, în mare măsură, pe titlurile de stat pentru asigurarea activelor lichide. În cazul unui run bancar – o retragere rapidă a banilor de către deponenți – rezultatele arată că unele bănci își vor putea acoperi lichiditatea pe termen scurt în lei și pe cea în euro, dar nu pentru ambele monede. Din acest motiv, FMI recomandă introducerea de cerințe separate pentru lei și euro la nivelul lichidității, în condițiile în care calculele se fac acum agregat.

Instituțiile financiare nebancare au active de mai proastă calitate decât băncile și au poziții de capital mai mici raportat la active, deși toate cele 35 de instituții înscrise în Registrul special îndeplinesc condițiile minime. Mai slab capitalizate și mai vulnerabile la șocuri sunt cele 22 de firme de leasing, care acoperă 2/3-imi din active.

IFN sunt foarte sensibile la o depreciere a monedei și a calității activelor, în condițiile în care sunt foarte expuse pe împrumuturile acordate în valută. Aproape 80% ar cădea cu rata capitalului sub pragul minim la o depreciere de 10% a cursului, o creștere de 5% a ratei neperformantelor și o creștere cu 300 de puncte de bază a costului de finanțare. Mult mai vulnerabile sunt din această privință firmele de leasing, în timp ce companiile care acordă credite clasice sunt mai puțin expuse.

Deși IFN nu au voie să accepte depozite de la clientelă, deci un faliment al acestora nu pune în discuție banii deponenților, acestea sunt legate de sistemul bancar prin riscuri reputaționale și prin sumele împrumutate. Analiza FMI arată că aceste riscuri sunt mai ridicate pentru băncile care dețin IFN, de multe ori cu un nume similar.

BNR a mărit, începând cu acest an, cerințele de capital pentru IFN care acordă credite de consum cu dobânzi ridicate.

Recomandări

Băncile ar trebui să reducă expunerea la riscul suveran, în condițiile în care expunerea e de 22% din active, față de 5% în 2008. Faptul că băncile s-au îndreptat către finanțarea statului indică un efect de crowding-out a creditării către sectorul real, arată FMI.

„Mai important, într-un mediu de finanțare pe termen foarte scurt, durata relativ ridicată a datoriei suverane domestice înseamnă că băncile sunt expuse puternic la pierderi din creșterea ratelor de dobândă”, arată Fondul.

Totodată, expunerea băncilor pe stat mai crește și din programul cu garanții de stat Prima Casă.

FMI recomandă introducerea unui buffer sistemic de capital, care să penalizeze, prin cerințe de capital mai mari, băncile cu expuneri mari pe datoria publică. Acestea ar trebui calibrate astfel încât să nu ducă la o creștere simțitoare a randamentelor titlurilor de stat și să distorsioneze piața.

Băncile s-au expus tot mai mult pe sectorul imobiliar, sensibil la mișcările economice și ar trebui să reducă această vulnerabilitate, arată FMI. Astfel, împrumuturile pentru locuințe au crescut de la 21% din stocul către populație în 2008 la 54% în 2017. 36% din întreg sectorul privat e compus din creditele ipotecare către gospodării, predominant la rate variabile și cu o maturitate de peste 24 de ani. Încă o treime din volumul total de credit este reprezentat de împrumuturile către corporații garantate cu active imobiliare, arată Fondul.

Limitarea expunerilor băncilor prin constituirea unui avans mai mare de către debitori este subminată de existența programului Prima Casă, unde avansul este de doar 5%, Faptul că majoritatea împrumuturilor (peste 90%, potrivit BNR), sunt cu rate variabile face ca o creștere a dobânzilor să ducă la o deteriorare a portofoliilor de credite ipotecare, mai arată Fondul.

Banca Națională a României va limita prin regulament gradul de îndatorare aferent populației pentru împrumuturile de la bănci și IFN, pentru prima dată după 2007, de la aderarea la Uniunea Europeană, aceasta fiind și una dintre recomandările FMI. Potrivit unui proiect al băncii centrale, gradul de îndatorare maxim pentru creditele pentru locuințe în lei cu dobândă variabilă ar urma să fie de 45%, în timp ce la consum nu va depăși 30%.

Totodată, Ministerul Finanțelor și-a asumat reducerea treptată a fondurilor disponibile pentru Prima Casă în următorii ani, măsură apreciată de FMI, după cum comunica, încă din martie, la finalul încheierii emisiunii de evaluare.