Pe o piață liberă, orice supraproducție se reglează rapid prin ieșirea de pe piață a producătorilor mai ineficienți. Nu și pe piața petrolului, unde producătorii independenți americani de țiței din formațiuni de șisturi bituminoase supraviețuiesc în pofida costurilor de producție ridicate și a războiului pentru cotă de piață declanșat de Arabia Saudită.

Cum pe o piață perfect concurențială, prețul de vânzare a unui produs tinde să egaleze costul marginal de producție, orice supraproducție ar micșora prețul până în momentul în care cererea va acoperi diferența de producție rămasă nevândută la vechiul preț. Acest lucru se realizează în două moduri: majorarea cererii la noul preț scăzut și ieșirea de pe piață a producătorilor cu costuri marginale de producție mai mari decât prețul de vânzare.

Pe piața petrolului, cu toate că prețul a scăzut cu 71%, foarte puțini producători cu costul marginal de producție mai mare decât prețul de vânzare au intrat în faliment.

CITEȘTE ȘI Cine dictează prețul petrolului (1)

CITEȘTE ȘI Cine dictează prețul petrolului (1) Motivele pentru care zăcăminte cu costuri de producție ridicate sunt încă operaționale sunt diferite, în funcție de jucătorii care le operează. Însă principalul motiv pentru care companiile susțin că sunt încă operaționale este unul care ține de raportarea contabilă, prețul de vânzare fiind raportat numai la costul de producție (doar unul din costurile suportate de această industrie, și nici măcar cel mai important). Raportarea prețului de vânzare la costul de producție este echivalentă cu susținerea de către un dezvoltator imobiliar că este profitabil în condițiile în care chiria percepută acoperă costul cu plata utilităților. Cu alte cuvinte, companiile petroliere se află în poziția unui dezvoltator imobiliar care se declară profitabil în cazul în care chiria percepută este mai mare decât costurile cu utilitățile și cu reparațiile curente, fără să ia în calcul calcul investiția inițială (cheltuielile de explorare), impozitul local pe locuință și teren (redevențele), amortizările și serviciul datoriei.

Foamea de bani la bugetul statelor exportatoare

Pe piața petrolului activează mai multe tipuri de companii - de stat, private sau mixte. Companiile de stat (precum cele din majoritatea statelor membre OPEC) iau decizii mai mult politice și nu economice. În cazul lor, decidenții politici (cu sau fără expertiză economică) speră să tragă de timp în speranța revenirii prețului petrolului, cu atât mai mult cu cât execuțiile bugetare ale respectivelor state depind de veniturile din exportul petrolului. Pe lângă acest considerent, ele beneficiază în general de costuri de producție mai scăzute, ceea ce le determină ca, în foame de bani, să majoreze și nu să micșoreze producția când prețul petrolului este redus. În ceea ce privește companii cu un statut mixt, precum cele din Rusia (sau chiar Statoil din Norvegia) influența considerentelor politice poate fi la fel de decisivă.

Companiile private au investit în proiecte gigant

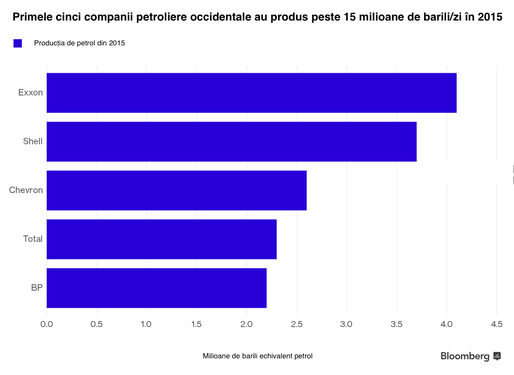

În ceea ce privește companiile private, acestea sunt de două tipuri, mari (gigantice chiar, precum Exxon, Shell sau Chevron) și de dimensiuni medii și reduse (companiile energetice din SUA care s-au orientat în special către resursele neconvenționale).

CITEȘTE ȘI Cine dictează prețul petrolului. Revoluția tehnologică a urcat oferta peste ritmul de creștere al cererii (2)

CITEȘTE ȘI Cine dictează prețul petrolului. Revoluția tehnologică a urcat oferta peste ritmul de creștere al cererii (2) La prețuri de peste 100 de dolari pe baril, marile companii au investit miliarde de dolari în proiecte gigantice (în zăcăminte din zone dificil de explorat precum Kazahstan, țărmurile sudice ale Australiei, offshore-uri din Angola sau Marea Arctică). Foarte probabil, la noile prețuri reduse ale petrolului, majoritatea acestor proiecte gigantice nu vor reuși să acopere o rată a profitului de 15-20% la care speră conducerile companiilor. Problema este că, odată efectuate aceste cheltuieli de explorare, nu mai are niciun sens să nu produci, dacă costurile de producție marginale se situează în apropierea prețului de vânzare. De altfel, aceasta este principala diferență dintre această industrie și celelalte sectoare economice: costurile de explorare (care nu intră în componență costurilor de producție) sunt extrem de ridicate și, odată efectuate, nu are niciun sens să stopezi producția, chiar dacă prețul de vânzare nu poate acoperi decât costurile de producție, nu și celelalte cheltuieli efectuate de companie.

Costuri de explorare extrem de mari

Cu alte cuvinte, în cazul unor zăcăminte, chiar dacă costul de producție se situează sub prețul de vânzare, ele ar putea fi în continuare neprofitabile pentru că nu acoperă celelalte cheltuielile (redevențe, costuri de explorare, amortizări, etc). De exemplu, în cazul OMV Petrom, costul de producție mediu este de 13,2 dolari pe baril. Numai dacă este adăugată valoarea redevențelor, acest cost sare de 17 dolari pe baril. În cazul în care se adaugă toate celelalte cheltuieli, costul de ridicare (lifting cost) al OMV Petrom ar ajunge la 30 de dolari pe baril, probabil. În plus, pentru o companie privată care se decide să închidă sau să treacă în conservare un zăcământ apar costuri suplimentare, cel implicat de acest proces costisitor, precum și costul de re-ecologizare a zonei în care s-a aflat zăcământul. UN calcul cost-beneficiu ar putea determina o companie să permită operarea unui zăcământ neprofitabil în așteptarea unor vremuri mai bune decât să-l închidă.

Piețele financiare îi țin în viață pe producătorii independenți din SUA

În cazul companiilor independente mici și medii din SUA sau Canada, care au și cele mai mari costuri de producție, motivul pentru care au rezistat războiului declanșat de Arabia Saudită ține mai mult de funcționarea piețelor financiare din SUA. Astfel, majoritatea proiectelor lor sunt efectuate pe datorie, fie contractată direct de la bănci, fie prin emisiune de obligațiuni. După ce au finanțat cheltuielile de explorare, creditorii lor sunt conștienți că singura șansă de a-și recupera o parte din bani este aceea de a nu le cere intrarea în insolvență, de a le permite să funcționeze, atât timp cât costul de producție se află în apropierea prețului petrolului.

CITEȘTE ȘI Cine dictează prețul petrolului. De ce este dificilă creșterea cererii în perioade de supraproducție (4)

CITEȘTE ȘI Cine dictează prețul petrolului. De ce este dificilă creșterea cererii în perioade de supraproducție (4) În plus, producătorii americani de petrol din formațiuni de șisturi bituminoase și-au prelungit activitatea (sau poate agonia) prin diferite instrumente financiare prin care aceștia și-au asigurat producția. Potrivit Financial Times, industria petrolieră din SUA a demonstrat o rezistență mare la prăbușirea petrolului numai datorită faptului că un procent de 52% din producția de petrol a companiilor independente din SUA a fost asigurată la un preț al barilului de 74,8 dolari în 2015. Pentru 2016, numai 39% din producție a fost asigurată, la un preț de numai 64,8 dolari barilul. Pioneer Natural Resources, una dintre companiile cele mai acoperite în 2016, și-a asigurat 85% din producție la un preț de 59 dolari pe baril.

Totuși, pentru 2016, agenția de rating Fitch anticipează că 11% din companiile energetice americane vor intra în insolvență, un procentaj mai ridicat decât cel de 9,8% înregistrat în 2009 în plină criză financiară.