Economiștii OTP Bank anticipează o încetinire a creșterii economice în acest an, pe fondul scăderii consumului. România va evita însă o recesiune tehnică, iar așteptările sunt și că economiile avansate vor rămâne pe creștere în acest an, chiar dacă aceasta va fi una redusă.

Inflația mai mică va determina BNR să reducă dobânzile începând cu jumătatea anului și chiar să o facă substanțial până în iarnă, în condițiile în care creditarea a intrat pe o pantă descendentă, remarcă analiștii băncii ungare.

Criza bancară din SUA, extinsă în Elveția, ar putea fi un factor de risc pentru regiune. Din riscurile interne, cum ar fi pericolul ca unele sume din PNRR să nu fie primite din cauza eșecului reformării sistemului pensiilor speciale, analiștii OTP cred că impactul va fi relativ redus și nu se poate compara cu ceea ce s-a întâmplat Ungariei.

”Falimentul unor bănci poate fi un factor mare de risc. Dar câtă vreme acestea sunt gestionate de autorități, atunci riscurile pot fi reduse. Cu toate acestea, aversiunea la risc rămâne ridicată, ceea ce poate duce la scăderea ritmului de creștere economică”, spune Gergely Tardos, economistul șef al OTP Bank Ungaria, într-o discuție cu jurnaliștii români despre situația la nivel internațional și cea a României în particular.

Falimentul celor două bănci americane SVB și Signature Bank și apoi preluarea forțată în Elveția a Credit Suisse de către UBS au generat îngrijorări că am putea asista la o nouă criză bancară și - prin extensie – financiară. În amintirea tuturor este criza din 2008-2009, care a culminat și într-o mare recesiune la nivel global.

”Câtă vreme băncile centrale vor gestiona problemele bancare, regiunea va putea să fie relaxată”, spune economistul șef al OTP.

Solvabilitatea băncilor a fost majorată puternic după criza financiară. Rata medie a capitalului de nivel 1 s-a dublat în majoritatea țărilor europene față de 2007-2008.

”Acest nivel ridicat al capitalului înseamnă o reziliență mai puternică a sectorului și un spațiu mai mare de manevră pentru reglementator să gestioneze orice bancă cu probleme și să le scoată din piață fără daune serioase pentru deponenți sau piețele interbancare”, adaugă economistul.

”SUA și zona euro se apropie de recesiune. Întrebarea importantă este ce se va întâmpla în acest an?”

În pofida încetinirii creșterii economice, economiile majore ar putea evita recesiunea în acest an, înainte să revină pe o creștere de 1,5% în 2024. Însă, ca urmare a incertitudinilor mari legate de mediul internațional și de criza bancară din SUA, riscurile sunt pentru o dinamică mai redusă a PIB.

Decuplarea Rusiei de la Vest și creșterea tensiunilor între SUA și China înseamnă că globalizarea așa cum o știam nu va continua – vedem cel puțin o încetinire sau chiar o reversare a procesului, ceea ce va aduce probleme cu lanțurile de producție, subliniază Gergely Tardos.

Pe de altă parte, vești bune vin din scăderea prețurilor mărfurilor la nivel internațional. În Europa s-a ieftinit mai ales energia, dar au scăzut și prețurile alimentelor și ale materiilor prime față de vârfurile atinse pe parcursul anului trecut.

”Nivelurile actuale ale prețurilor la gaze și electricitate sunt acum suficient de reduse pentru a putea trăi cu ele pe o perioadă mai lungă”, spune Gergely Tardos. Economistul atrage atenția, însă, că nu putem fi siguri că nivelul actual al prețurilor la gaze și curent se va menține și în perioada următoare, pentru că prețurile în scădere au venit ca urmare a combinației între o iarnă blândă, o scădere a consumului în UE și o cerere mai redusă de gaz lichefiat din piețele asiatice.

Totodată, procesul de dezinflație este mai lent decât se aștepta și nu va fi unul ușor, atrage atenția economistul șef al OTP. ”Piețele deja se așteaptă la creșteri mai mici de dobânzi după criza bancară. Piețele cred că băncile centrale se vor axa mai mult pe stabilitate decât pe lupta cu inflația. Probabil că majorările de rate cheie nu vor ajunge la nivelul care era așteptat în urmă cu o lună”, adaugă el. Inflația ar urma să reintre în ținta marilor bănci centrale abia undeva în 2024.

Consumul mic răcește creșterea României

Dinamica economică a României a surprins pozitiv în 2022 la 4,8%, în condițiile în care previziunile devenise sumbre după invadarea Ucrainei de către Rusia.

În trimestrul al patrulea, dinamica anuală a fost de 4,6%, la nivelul trimestrului precedent, deși era așteptată o încetinire.

Cel mai important factor din trimestrul al patrulea a fost creșterea activității din construcții, pe fondul investițiilor publice din fonduri europene. Totodată, efectul negativ al agriculturii din trimestrul al treilea a fost mult mai temperat în trimestrul al patrulea, arată Mihaly Kovacs, consilier economic la OTP Bank, care a făcut analiza situației României.

Kovacs arată, însă, că activitatea în construcții este însă într-o încetinire accelerată în ultimele luni, deși rămâne încă pe o dinamică anuală pozitivă. Totodată, industria este în contracție de o perioadă lungă deja.

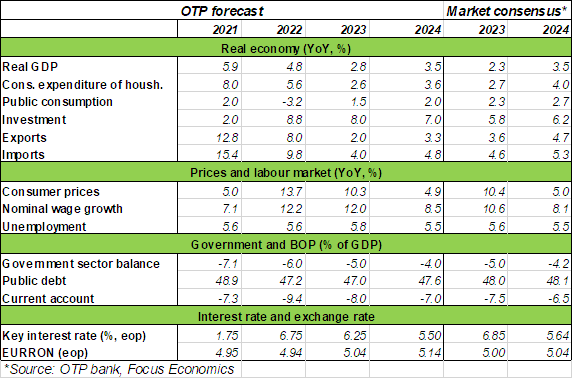

OTP se așteaptă la o creștere anuală a PIB de 2,5% în primul și al doilea trimestru din acest an, și o accelerare în a doua jumătate a anului. Pe tot anul, estimarea băncii este că PIB va crește cu 2,8%.

Cea mai mare parte a încetinirii economiei din acest an este atribuită răcirii consumului populației, a cărui contribuție la dinamica PIB se va înjumătăți față de anul trecut, în timp ce contribuția investițiilor este așteptată să se majoreze.

În piața muncii, Mihaly Kovacs remarcă încetinirea efectivului angajaților din economie, în timp ce rata șomajului este relativ stabilă. ”Nu vedem o deteriorare semnificativă a condițiilor din piața muncii, dar în tot cazul aceste evoluții arată o răcire față de tendința anterioară”.

Salariile reale au scăzut anul trecut, dar declinul s-a oprit la începutul acestui an. OTP se așteaptă ca salariile să crească în termeni reali în acest an, în condițiile unei rate mai reduse ale inflației, ce va fi sub dinamica nominală a salariilor.

OTP remarcă deteriorarea deficitului bugetar la începutul acestui an, după ce anul trecut deficitul de 5,8% din PIB a fost sub așteptări. Prognoza este că deficitul fiscal va scădea la 5% din PIB în acest an și la 4% în anul următor, când se va menține însă peste pragul de deficit excesiv de 3% din PIB.

Situația balanței contului curent a început în schimb să se îmbunătățească în ultimul trimestru, pe fondul scăderii prețului la produsele energetice. De la 9,4% în 2022, deficitul de cont curent ar urma să se amelioreze la 8% în acest an și la 7% în următorul.

Analistul OTP remarcă scăderea semnificativă a așteptărilor inflaționiste în sectorul de bunuri nealimentare, în schimb ce în sectorul serviciilor, deși în scădere ușoară, așteptările inflaționistă sunt încă ridicate.

Banca anticipează o scădere la sub 15% a inflației până în martie. La început scăderea inflației va veni din impactul energiei, dar apoi va veni din bunurile alimentare.

OTP se așteaptă ca BNR să mențină rata cheie la 7% în prima jumătate a anului, în condițiile în care inflația a trecut de vârf. Apoi banca centrală este așteptată să reducă rata cheie la 6,25% până la finele anului curent și la 5,5% la sfârșitul anului următor.

”După ce inflația va scădea la o cifră, va începe un ciclu de relaxare a politicii monetare”. OTP Bank se așteaptă ca inflația să scadă la circa 6,5% la finele anului.

OTP prevede, astfel, o relaxare mult mai rapidă a politicii monetare – cei mai mulți analiști așteaptă o menținere a ratei cheie pe parcursul anului curent sau o tăiere de doar 0,25 puncte procentuale în toamnă-iarnă. De altfel, consensul pieței, citat de OTP, este pentru o rată cheie de 6,85% la finele anului.

Deciziile BNR ar putea fi influențate de reducere a apetitului de risc în piețele emergente, ca urmare a crizei bancare pornite din SUA, atrage atenția Kovacs.

Activitatea de creditare a scăzut substanțial în România în a doua jumătate a anului trecut. ”România a fost una dintre țările în care creșterea dobânzilor a avut o influență mai mare. Scăderea din sectorul corporativ s-a oprit, dar în ceea ce privește creditul de consum și locuințe a continuat”, arată economistul OTP.

”Creșterea ratei dobânzii a avut o influență asupra cererii. Scăderea dobânzilor, așteptată pentru a doua parte a anului, va avea un efect pozitiv asupra creditării”, adaugă Kovacs.

După o creștere accelerată anul trecut, cotațiile ROBOR au început să scadă de câteva luni, chiar și în perioadele în care BNR încă majora rata cheie. Spre exemplu, ROBOR la 3 luni a ajuns la 6,85%, sub rata cheie, pe când în toamna anului trecut era la peste 8%, deși rata cheie era la 5,5-6,25%.

Mihaly Kovacs crede că anul trecut așteptările pentru majorarea ratei cheie de către BNR au fost mai ridicate, ceea ce a împins în sus cotațiile ROBOR. Dar după ce s-a atins vârful inflației și, mai mult, în piață a apărut un exces mare de lichiditate, ratele ROBOR au scăzut.

Coaliția PSD-PNL-UDMR pare să dorească în mod serios reformarea sistemului de pensii speciale. Această reformă este unul dintre jaloanele din Programul Național de Reziliență și Redresare, prin care au intrat și trebuie să mai intre fonduri europene importante. Ministrul Fondurilor Europene a estimat la 1 miliard de euro impactul financiar al fondurilor care ar urma să nu mai fie plătite de UE dacă reforma nu este realizată în acord cu ceea ce a fost convenit anterior cu Bruxellesul.

Kovacs consideră că impactul financiar al ratării reformei pensiilor speciale nu ar fi unul semnificativ raportat la toți banii care intră de la UE și că situația nu este comparabilă cu cea a Ungariei, care are PNRR blocat cu totul ca urmare a disensiunilor cu Comisia Europeană.

”Din câte știu, nu sunt probleme generale legate de fondurile europene, sunt anumite programe unde jaloanele nu au fost îndeplinite. Dar acestea sunt sume destul de mici față de pachetul de fonduri pe care România îl va primi din surse UE. Cred că problema va fi depășită, dar pe de altă parte nu vreau să speculez dacă reforma pensiilor va fi făcută sau nu. Având în vedere că Ungaria are fondurile înghețate, situația nu poate fi comparată cu Ungaria. În întreaga facilitate a fost suspendată, astfel că diferența este foarte mare”, spune Kovacs.

Ungaria a trecut printr-o criză valutară anul trecut, ceea ce a forțat banca centrală să crească rata la depozitele băncilor (devenită rata efectivă de intervenție monetară) la 18%. Inflația a ajuns cea mai mare din regiune, la peste 25%.

Banca centrală a Ungariei se așteaptă ca inflația să rămână deosebit de ridicată și în acest an, la medie de 15-19,5% și abia anul următor să scadă la 3-5%.