cautare

Rezultatele 1 - 25 din 52 pentru "profit banci"

- Analiză FT: Băncile vest-europene rămase în Rusia și-au triplat profiturile și au plătit 800 milioane euro taxe către Kremlin anul trecut, de patru ori cât înainte de războiluni, 16:20

Cele șapte bănci europene de top — Raiffeisen Bank International, UniCredit, ING, Commerzbank, Deutsche Bank, Intesa Sanpaolo și OTP — au raportat un profit combinat de peste 3 miliarde de euro în 2023 în țara condusă de Vladimir Putin, arată o analiză a Financial Times. Sumă de trei ori mai mare decât în 2021, generată parțial și de fondurile pe care nu le pot retrage deoamdată din țară, care au reușit să sporească de patru ori și contribuția la bugetul Kremlinului, prin taxele plătite.

- VIDEO Conferința Profit.ro IMM - Concurența neloială a economiei are un impact major asupra antreprenorilor corecți. Atenție la zona de sustenabilitate!29 mar 2024

Concurența neloială a economiei din zona "gri sau chiar neagră" are un impact major asupra antreprenorilor corecți, iar statul de foarte mult timp, deși susține că aplică măsuri pentru reducerea acestui fenomen, nu a reușit să îl combată eficient, este unul dintre avertismentele transmise de antreprenori la Conferința Profit.ro IMM – Anul marilor presiuni pentru micii antreprenori. Unde mai pot găsi soluții de creștere. Ediția a IV-a.

- Marile bănci europene au avut anul trecut profituri record de peste 100 de miliarde de euro19 feb 2024

Pentru prima dată în istorie, cele mai mari bănci din Europa au avut anul trecut profituri cumulate de peste 100 de miliarde de euro (108 miliarde de dolari), în contextul în care impulsul dat de dobânzile crescute de Banca Centrală Europeană (BCE) le-a permis băncilor comerciale să genereze rezultate record, transmite Bloomberg.

- ANALIZĂ Sistemul bancar a încheiat 2023 cu un profit record, în creștere puternică față de 20229 feb 2024

Creșterea dobânzilor, pe fondul inflației încă ridicate, și costul mic al riscului au alimentat profiturile băncilor la un nou nivel record în 2023, în creștere cu o treime față de anul precedent.

- Profiturile record înregistrate de băncile europene anul trecut vor fi greu de repetat3 feb 2024

Băncile europene au generat profituri record anul trecut, grație majorării repetate a ratelor dobânzilor, însă multe bănci vor avea dificultăți în a repeta performanțele din 2023, transmite Bloomberg.

- VIDEO Profit Financial.forum - Record de împrumuturi anunțat la conferință. Și o remarcă tristă: Nu credeam că eu, ca bancher, o să devin mândru că profitabilitatea industriei bancare este pe ultimul loc. Suntem cu mâna sucită la spate!28 nov 2023

Ministerul Finanțelor a majorat la 200 de miliarde de lei, de la 180 de miliarde de lei anterior, programul indicativ de împrumuturi pentru anul 2023, cu scopul de a prefinanța din necesarul de împrumuturi din anul următor, a anunțat Ștefan Nanu, director general al direcției Trezorerie și Datorie Publică din cadrul Ministerului Finanțelor, la Profit Financial.forum.

- ASTĂZI Profit Financial.forum - Lideri ai piețelor financiare, autorități din conducerea BNR, Guvernului, Ministerului de Finanțe, ASF, manageri de top din bănci, companii listate, firme de asigurări și administratori de fonduri27 nov 2023

Presiuni de consolidare în sistemul bancar, cu un val de fuziuni și achiziții anunțate după o lungă perioadă de așteptare, perspectivele pentru băncile mari și cele mici, impactul modificărilor legislative care vizează sistemul bancar, implicațiile noilor măsuri de limitare a folosirii numerarului, cum continuă transformarea rețelele bancare și digitalizarea serviciilor, cum afectează tensiunile internaționale piața de capital românească și ce măsuri la nivel intern pot atenua problemele, cum va arăta piața derivatelor și pe ce lichiditate vom putea miza în anii următori sunt doar câteva dintre temele ce vor fi discutate la Profit Financial.forum.

- Profit Financial.forum - Lideri ai piețelor financiare, autorități din conducerea BNR, Guvernului, Ministerului de Finanțe, ASF, manageri de top din bănci, companii listate, firme de asigurări și administratori de fonduri13 nov 2023

Presiuni de consolidare în sistemul bancar, cu un val de fuziuni și achiziții anunțate după o lungă perioadă de așteptare, perspectivele pentru băncile mari și cele mici, impactul modificărilor legislative care vizează sistemul bancar, implicațiile noilor măsuri de limitare a folosirii numerarului, cum continuă transformarea rețelele bancare și digitalizarea serviciilor, cum afectează tensiunile internaționale piața de capital românească și ce măsuri la nivel intern pot atenua problemele, cum va arăta piața derivatelor și pe ce lichiditate vom putea miza în anii următori sunt doar câteva dintre temele ce vor fi discutate la Profit Financial.forum.

- Profiturile ridicate ale băncilor din Europa, umbrite de tensiunile globale23 oct 2023

Băncile din Europa înregistrează probabil anul acesta cel mai ridicat profit de la criza financiară, pe fondul majorării dobânzilor, transmite Bloomberg.

- Gigantul bancar elvețian UBS anunță un profit record, după preluarea Credit Suisse. Chiar și așa, va desființa mii de locuri de muncă20 oct 2023

Gigantul bancar elvețian UBS a avertizat că intenționează să elimine mii de locuri de muncă, în ciuda faptului că a obținut un profit record în urma achiziționării rivalului în dificultate Credit Suisse.

- GRAFICE Băncile românești - Profit net de peste 2 miliarde de euro, un nou record istoric. Rata neperformantelor cade la un nou minim24 feb 2023

Creditarea a încetinit serios începând cu toamna anului trecut, pe măsură ce creșterile de dobânzi au redus apetitul populației și firmelor pentru împrumuturi, mai ales pentru cele în lei.

- Băncile - cele mai mari profituri de dinainte de criza financiară globală. Problema este cât poate dura această situație4 feb 2023

Băncile europene se bucură de cele mai ridicate profituri de dinainte de criza financiară globală, beneficiind de pe urma majorărilor fără precedent de dobânzi, care au dus la creșterea veniturilor din creditare.

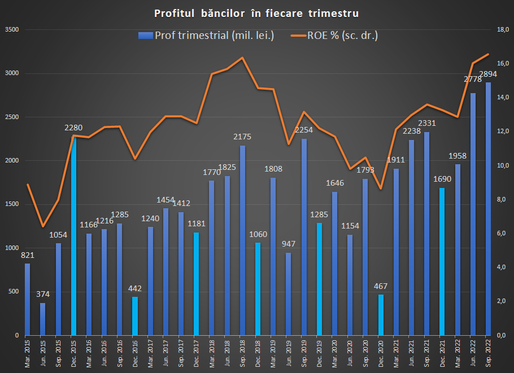

- Băncile au obținut un profit record de 2,9 miliarde de lei în trimestrul al treilea, în creștere cu un sfert18 nov 2022

Inflația a umflat și veniturile sistemului bancar, care a încheiat trimestrul al treilea cu un profit în creștere cu 24% față de perioada similară a anului trecut și cu circa 4% față de T2. Pe primele 9 luni profitul a depășit 7,6 miliarde de lei și ar putea urca în premieră la peste 10 miliarde de lei la finele anului.

- TOPUL celor mai profitabile bănci din România în S1. Rata neperformantelor a scăzut la 3%30 aug 2022

Banca Transilvania (doar banca) a încheiat primele 6 luni cu un profit net de 907 milioane de lei (relativ constant în raport cu aceeași perioadă din 2021), veniturile nete din dobânzi crescând cu 25%, la 1,69 miliarde de lei, în timp ce Banca Comercială Română, a doua cea mai mare bancă din piață după BT, a înregistrat un profit în creștere cu circa jumătate, la 974 de milioane de lei (doar la nivelul băncii), veniturile nete din dobânzi urcând cu aproape 13%, la 1,29 miliarde de lei.

- Profit de aproape 2 miliarde de lei pentru sistemul bancar românesc în primul trimestru31 mai 2022

Sistemul bancar românesc a încheiat primul trimestru din 2022 cu un profit net în creștere atât față de aceeași perioadă din 2021 cât și față de ultimul trimestru al anului trecut. Activele nete au stagnat însă față de finele anului trecut, rata creditelor neperformante a continuat să scadă ușor în timp ce solvabilitatea a înregistrat al cincilea trimestru consecutiv de scădere, deși se menține la un nivel încă ridicat.

- ANALIZĂ Profitul băncilor din România, la nivel record23 mar 2022

Bancomatele au scăzut din nou. La fel și numărul de angajați din bănci.

- INFOGRAFICE Băncile și-au majorat profitul la un nou nivel record30 aug 2021

Profitul net al sistemului bancar s-a îmbunătățit cu 48% în primele șase luni din 2021 față de aceeași perioadă din anul trecut, la 4,15 miliarde de lei. Băncile au obținut un randament în creștere al capitalului concomitent cu o creștere a afacerilor.

- INFOGRAFICE Băncile au încheiat primul trimestru cu un profit record. Cel mai bun rezultat nominal din istorie28 mai 2021

Solvabilitatea băncilor este la aproape 25%, valoare foarte ridicată în context istoric. BNR și celelalte bănci centrale din Europa au recomandat băncilor comerciale să rețină aproape integral profiturile pentru creșterea bazei de capital, astfel încât să poate face față efectelor adverse venite din creșterea insolvențelor și șomajului ca urmare a pandemiei. Pe de altă parte, situația din piața muncii nu este încă rezolvată.

- Profiturile băncilor americane au scăzut ca urmare a provizioanelor uriașe constituite pentru posibilele pierderi provocate de pandemie24 feb 2021

Profiturile băncilor americane au scăzut cu 36,5% în 2020, față de anul anterior, acestea constituind provizioane urșiare pentru acoperirea posibilelor pierderi provocate de pandemia de coronavirus, dar sectorul bancar a dat semne de redresare în trimestrul patru, pe măsură ce economia a început să își revină, potrivit unui raport publicat marți de agenția Federal Deposit Insurance Corporation, transmite Reuters.

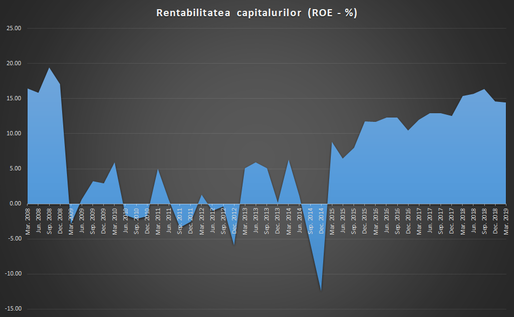

- BCE: Profitabilitatea băncilor s-a prăbușit în trimestrul doi din 20206 oct 2020

Profitabilitatea principalelor instituții financiare din zona euro s-a prăbușit în trimestrul doi din 2020, deși creditorii încă fac eforturi pentru a menține scăzute stocurile lor de credite neperformante, se arată într-un raport al Băncii Centrale Europene, transmite Reuters.

- INFOGRAFICE Profitabilitatea băncilor - în scădere la jumătatea anului26 aug 2020

Sistemul bancar a făcut un profit net consolidat de 2,8 miliarde de lei la jumătatea anului, în creștere ușoară față de aceeași perioadă din anul trecut, pe fondul creșterii activelor. Profitabilitatea este în scădere cu 15%.

- GRAFICE Sistemul bancar - profit net mai mic în 2019 din cauza taxei pe active și a provizioanelor făcute de băncile pentru locuințe. 2019 este însă al doilea cel mai bun din istorie ca nivelul nominal al profiturilor25 feb 2020

Băncile au încheiat anul trecut cu un profit net de 6,3 miliarde de lei, în scădere cu 7,4% față de 2018, arată calculele Profit.ro pe baza datelor preliminare publicate de Banca Națională a României. Profitabilitatea sistemului bancar a rămas la un nivel ridicat, dar a fost afectată de taxa pe activele bancare și provizioanele făcute de BCR și Raiffeisen ca urmare a litigiilor cu Curtea de Conturi, în timp ce profitul operațional a continuat, cel mai probabil, să crească.

- GRAFICE Profitabilitatea sistemului bancar - în scădere cu aproape 20%. Băncile mari fac 85% din profituri, băncile mici gâfâie sub costurile operaționale4 nov 2019

Randamentul capitalurilor în sistemul bancar a scăzut cu aproape 20% în septembrie 2019 față de anul anterior, arată datele prezentate de directorul direcției de Stabilitate din BNR. Băncile mari au un nivel ridicat al profitabilității, în timp ce băncile mici nu reușesc să genereze suficiente profituri ca urmare a costurilor ridicate de funcționare. Eugen Rădulescu avertizează că acestea din urmă vor fi primele care vor dispărea dacă nu reușesc să schimbe modelul de business și să se transforme în bănci electronice.

- Profitul băncilor din România se menține la niveluri record, însă randamentul este în scădere1 iun 2019

Sistemul bancar a încheiat primul trimestru cu un profit de circa 1,8 miliarde de lei, în foarte ușoară creștere față de rezultatul din primele trei luni din 2018, potrivit calculelor Profit.ro pe baza datelor preliminare publicate de BNR. Randamentul capitalurilor se află în scădere însă. Totodată, în rezultatul băncilor nu se reflectă încă taxa pe activele bancare.

- Veniturile principalelor bănci de investiții din lume au urcat31 mai 2019

Veniturile principalelor bănci de investiții din lume, obținute din tranzacții cu materii prime, vânzarea derivatelor și alte activități din sector, au crescut cu 6% în primul trimestru din acest an, în urma majorării câștigurilor din țiței, se arată într-un studiu realizat de compania de analize Coalition, transmite Reuters.