cautare

Rezultatele 1 - 25 din 43 pentru "wood"

- EXCLUSIV Sorin Ioan Blaga pleacă din conducerea Liebrecht & wooD după 8 ani. Compania a renunțat la poziția de CEO în România6 feb 2024

Sorin Ioan Blaga a demisionat din funcția de CEO al dezvoltatorului imobiliar Liebrecht & wooD România după opt ani în care a ocupat această poziție. Compania a renunțat la funcția de director executiv în România.

- Celebra investitoare Cathie Wood numește bitcoin "aur digital"20 ian 2024

Cathie Wood, CEO-ul Ark Investment și o celebritate pe Wall Street, spune că ar paria fără echivoc pe bitcoin - mai degrabă decât pe aur sau numerar - pentru a se proteja împotriva posibilității deflației în următorul deceniu.

- Unilever vinde divizia Elida Beauty firmei americane Yellow Wood19 dec 2023

Gigantul de bunuri de consum Unilever a anunțat vânzarea Elida Beauty - divizia sa non-core de produse cosmetice și de îngrijire personală - firmei americane de private equity Yellow Wood Partners, transmite Reuters.

- Viva Toys cumpără un spațiu logistic de 12.500 metri pătrați de la Aplast Wood Industry28 mar 2023

Distribuitorul și importatorul e de jucării Viva Toys a cumpărat un spațiu logistic de 12.500 metri pătrați de la Aplast Wood Industry, companie din portofoliul CEE Special Situations Fund, administrat de EMSA Capital.

- Demisii la UiPath17 feb 2023

Carl Eschenbach demisionează din Consiliul de Administrație al UiPath, compania fondată de românul Daniel Dines, preluând un post de Co-Chief Executive Officer al companiei Workday.

- Soros revine la UiPath14 feb 2023

George Soros și-a majorat deținerea la Tesla în ultima parte a anului trecut și a redevenit, indirect, acționar minoritar la UiPath, după ce a cumpărat acțiuni la unul dintre principalii investitori în compania fondată de Daniel Dines.

- GRAFICE Repere de tranzacționare pe acțiunile Alro19 ian 2023

Investitorii activi la BVB au construit pe graficul acțiunilor Alro o formațiune de revenire, însă o încercare de evadare în sesiunea de ieri a fost respinsă de vânzători. Casa de brokeraj WOOD & Company din Cehia dă o recomandare „păstrează” și indică un preț țintă sub cel de pe bursă. Care este potențialul de apreciere într-o variantă conservatoare, dat de parametri tehnici.

- UiPath crește puternic la New York, pe fondul revenirii apetitului pentru acțiunile tech. Deținerea lui Daniel Dines - 4,6 miliarde de dolari. Parteneriat important semnat11 ian 2022

Acțiunile UiPath se apreciază puternic marți, în contextul revenirii interesului la tranzacționare pentru acțiunile companiilor din tehnologie.

- Fondul de investiții ARK Invest, controlat de Cathie Wood, cunoscută datorită previziunilor sale îndrăznețe, a ajuns la o deținere de peste 870 milioane dolari la UiPath13 iul 2021

Fondul american de investiții ARK Investment Management (ARK Invest), cu active de peste 50 miliarde de dolari în administrare, controlat de Cathie Wood, și-a majorat deținerea la UiPath la mai mult de 870 milioane de dolari, după achiziția unui nou pachet minoritar de acțiuni.

- Liebrecht & wooD ridică un proiect rezidențial în estul Bucureștiului26 nov 2020

Liebrecht & wooD, unul dintre cei mai mari dezvoltatori imobiliari din Europa, anunță lansarea proiectului rezidențial Liziera de Lac.

- Scoțienii de la Standard Life Aberdeen tranzacționează activ acțiunile Purcari5 dec 2019

După ce au realizat achiziția majoră în luna octombrie participând la oferta prin care Lorimer Ventures, societate înregistrată în Cipru de cei de la Horizon Capital, activi pe piața din Ucraina, și-a vândut participația sa de aproape un sfert din acțiunile producătorului basarabean de vinuri Purcari, fondurile Standard Life Aberdeen din Marea Britanie tranzacționează activ pachete de până la 0,10% din titlurile societății trecând succesiv peste și sub pragul de deținere de 5%.

- Scoțienii de la Standard Life Aberdeen au ajuns să dețină peste 5% din acțiunile Purcari4 nov 2019

După cehii de la Conseq Investment și suedezii de la East Capital, fondurile Standard Life Aberdeen din Marea Britanie anunță că au depășit reperul de 5% din acțiunile Purcari Wineries după ce au participat la oferta prin care Lorimer Ventures, societate înregistrată în Cipru de cei de la Horizon Capital, activi pe piața din Ucraina, și-a vândut printr-o ofertă publică accelerată de vânzare participația sa de aproape un sfert din acțiunile producătorului basarabean de vinuri Purcari. Valoarea deținerii depășește cu puțin 20 milioane lei.

- Tranzacție: Fonduri din Cehia au ajuns să dețină peste 6% din acțiunile Purcari22 oct 2019

Cehii de la Conseq Investment au plătit 25 milioane lei și au ajuns să controleze 6,25% din acțiunile Purcari Wineries după ce au participat la oferta prin care Lorimer Ventures, societate înregistrată în Cipru de cei de la Horizon Capital, activi pe piața din Ucraina, și-a vândut printr-o ofertă publică accelerată de vânzare participația sa de aproape un sfert din acțiunile producătorului basarabean de vinuri Purcari. Cum a anunțat anterior Profit.ro, suedezii de la East Capital au fost ceilalți cumpărători majori și au o deținere de 5,68% din titluri.

- Suedezii de la East Capital au achiziționat 5,7% din acțiunile Purcari în tranzacția prin care au ieșit cei de la Horizon Capital. Cumpărătorii au mai fost mari investitori și în Fondul Proprietatea7 oct 2019

East Capital, fonduri de investiții din Suedia, care a mai avut plasamente relevante în Fondul Proprietatea, este mare cumpărător în tranzacția de la Purcari, prin care Lorimer Ventures, societate înregistrată în Cipru de cei de la Horizon Capital, activi pe piața din Ucraina, și-a vândut printr-o ofertă publică accelerată de vânzare participația sa de aproape un sfert din acțiunile producătorului basarabean de vinuri Purcari. Suedezii au o deținere de 5,68% din titluri, care la prețul tranzacției, de 20,00 lei/acțiune, se ridică la 22,70 milioane lei (4,78 milioane euro).

- Lorimer Ventures, vehicul de investiții al fodurilor Horizon Capital, cu expuneri în Ucraina, iese din acționariatul Purcari Wineries3 oct 2019

Lorimer Ventures, societate înregistrată în Cipru de cei de la Horizon Capital, activi pe piața din Ucraina, și-a vândut printr-o ofertă publică accelerată de vânzare participația sa de aproape un sfert din acțiunile producătorului basarabean de vinuri Purcari.

- Tranzacție majoră în pregătire: Ofertă publică accelerată la Purcari Wineries. Lorimer Ventures își vinde pachetul într-o operațiune de piață cu potențial de a depăși reperul de 100 milioane lei2 oct 2019

Lorimer Ventures, societate înregistrată în Cipru de cei de la Horizon Capital, activi pe piața din Ucraina, care deține aproape un sfert din acțiunile producătorului de vinuri Purcari, intenționează să-și înstrăineze participația printr-o ofertă publică accelerată de vânzare.

- EXCLUSIV Lidl va deschide un magazin în cadrul West Park Militari. Tocmai a cumpărat un teren de la Liebrecht & WooD27 sep 2019

Discounterul german Lidl, aflat în topul retailerilor din România cu cele mai mari vânzări, a cumpărat un teren de circa 10.000 de metri pătrați de la grupul belgian Liebrecht & WooD, la intrarea în West Park Retail Militari, cu un preț estimat de Profit.ro la 1,5 milioane euro.

- Polonezii de la MLP semnează primul contract pentru parcul logistic din Chitila24 iun 2019

Grupul polonez MLP, specializat pe dezvoltarea de depozite și spații de producție, a semnat primul contract de închiriere pentru parcul logistic MLP Park Bucharest West din Chitila, cu Marelvi Impex, distribuitor de electronice si electrocasnice..

- Polonezii de la MLP mai testează o dată piața imobiliară românească, după eșecul primului lor proiect. Tocmai au început o construcție speculativă21 ian 2019

Grupul polonez MLP, specializat pe dezvoltarea de depozite și spații de producție, a început construcția unei prime clădiri din cadrul noului său parc logistic românesc. Dezvoltarea are loc pe un teren cumpărat anul trecut de la investitorul belgian Liebrecht & Wood, tranzacție semnalată de Profit.ro.

- Parteneriat rupt: Milionarul belgian Christian Dumolin rămâne singur în proiectul rezidențial Flanders. Foștii parteneri ai Liebrecht & Wood merg pe cont propriu15 ian 2019

Milionarul belgian Christian Dumolin, proprietarul indirect al Koramic Real Estate, a rămas unicul investitor implicat în dezvoltarea ansamblului Flanders Residences din București, antreprenorii Johan Rogiers și Horia Chioseaua, foști directori la dezvoltatorul belgian Liebrecht & Wood Group, rupând parteneriatul.

- SIF Transilvania a finalizat programul de răscumpărări. A achiziționat acțiuni proprii în valoare de peste 1 milion de euro7 aug 2018

SIF Transilvania a achiziționat 1% din acțiunile proprii, în cadrul unui program de buy-back aprobat de acționari și finalizat ieri.

- EXCLUSIV Orarul de tranzacționare va fi scurtat la BVB2 apr 2018

Bursa de Valori București ar urma să-și reducă orarul de tranzacționare, devansând cu o oră închiderea pieței. Directorul general al BVB, Adrian Tănase, spune că o decizie va fi luată în acest sens, în contextul unui consens cvasigeneral al pieței că în prezent orarul este prea extins, iar sesiunile de tranzacționare sunt marcate de o intensitate scăzută. „Marea majoritate a comunității brokerilor au aceeași părere cum că am putea scurta programul.”

- Dezvoltatorul imobiliar MLP Group din Polonia confirmă că pregătește investiții în facilități de depozitare în București-Chitila19 mar 2018

Dezvoltatorul imobiliar MLP Group din Polonia, care în toamna anului trecut a cumpărat de la dezvoltatorul imobiliar belgian Liebrecht & wooD, unul dintre cei mai mari jucători pe piața imobiliară europeană, care deține centrul comercial Fashion House Outlet Centre din București, terenul pe care acesta intenționa să construiască Bucharest Logistic Center, a confirmat informația Profit.ro conform căreia pregătește facilități de depozitare în București-Chitila.

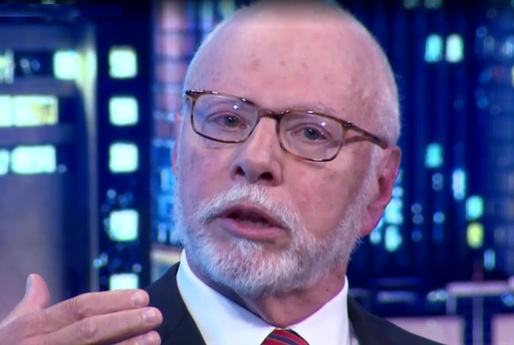

- Miliardarul Paul Singer își reduce semnificativ expunerea pe Fondul Proprietatea după oferta de răscumpărare derulată de emitent. Grupul Elliott mai controlează doar 7,3% din titluri, o treime din vârful deținerii din 20162 mar 2018

Cel mai mare investitor nerezident de pe bursa românească al ultimilor ani, grupul american Elliott Management, a coborât sub pragul de deținere de 10% după ce a înstrăinat noi pachete în cadrul ofertei de răscumpărare prin care Fondul Proprietatea a achiziționat un număr de 1,20 miliarde acțiuni proprii. Vehiculele financiare prin care magnatul american Paul Singer investește în România mai păstrează un pachet cu o valoare de aproape aproximativ 166 milioane dolari.

- Fondul Proprietatea lansează ofertă publică de răscumpărare la prețul de 0,9350 lei/acțiune, cu 4,82% peste prețul de piață10 ian 2018

FP a anunțat că în perioada 18 ianuarie - 23 februarie va derula oferta publică de răscumpărare pentru 1,20 miliarde acțiuni, anunțată în decembrie, la prețul de 0,9350 lei/acțiune. Valoarea operațiunii de piață ar urma să se ridice la peste 1,1 miliarde lei.