Noul sistem de impozitare a producției de gaze offshore adoptat de Camera Deputaților este lăudat sau damnat luându-se în calcul exclusiv veniturile aduse la buget. Politicienii deja împart veniturile suplimentare obținute prin noua formă de taxare, autostrăzile fiind, ca și în cazul altor supraimpozitări introduse, destinația favorită a miliardelor care vor curge, potrivit analiștilor, în bugetul de stat. Însă până să curgă banii în buget, trebuie să curgă gaz în conducte. Iar ca să curgă gaz în conducte, companiile concesionare trebuie să ia o decizie favorabilă de investiție. Decizie care depinde de noul sistem de impozitare.

Din păcate, atât titularii de licențe, cât și autoritățile, s-au ferit să explice public care sunt fundamentele economice ale gazului din Marea Neagră.

La începutul lunii februarie, Rainer Seele, șeful OMV, principalul acționar al OMV Petrom, a declarat că o investiție de genul proiectului offshore din România este viabilă dacă are o rată interna de rentabilitate de două cifre.

Iar rata internă de rentabilitate depinde de valoarea totală a investițiilor, durata de exploatare avută în vedere și intrările nete de cash din această perioadă.

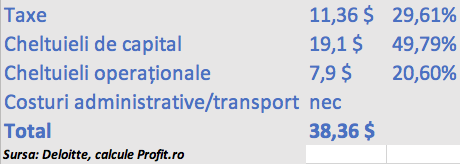

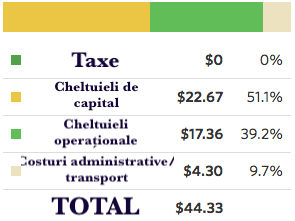

România: Costul de producție a unui baril echivalent petrol în Marea Neagră

Aceasta este singurul răspuns, extrem de tehnic, disponibil în prezent cu privire la variabilele care stau în spatele viitoarei decizii de investiții. Înainte și chiar și după adoptarea noului sistem de impozitare, companiile concesionare au tăcut mâlc, alimentând în acest fel speranța politicienilor că, indiferent de birurile impuse, ele vor adopta o decizie de investiție favorabilă, fiind “prizoniere” în România prin sumele cheltuite deja în faza de explorare.

Așa că, în absența datelor oferite de companii, pentru a evalua implicațiile legii offshore în forma adoptată de Parlamentul, singura soluție este consultarea unor date disponibile din alte state sau procesarea datelor prezente în studii efectuate de firmele de consultanță fiscală în România.

În ceea ce privește durata de recuperare a investițiilor din deepwater (cum este cazul perimetrului Neptun Deep), aceasta este estimată la nivel global la 11-12 ani, ceea ce plasează proiectul în rândul celor cu durată ridicată de recuperare a investiției.

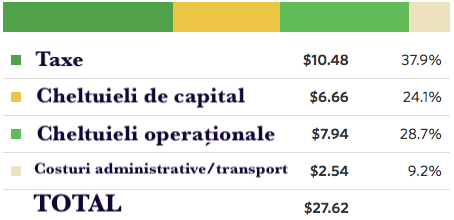

Venezuela: Costul de producție (pe baril echivalent petrol)

Cel mai important indicator în luarea unei decizii favorabile de investiție în offshore este costul total pe baril echivalent petrol. Acesta cuprinde cheltuielile de capital, cheltuielile de exploatare, cele administrative și de transport, și nivelul taxării producției (nu al taxării profitului), iar acest cost variază de la țară la țară (de fapt de la perimetru la perimetru).

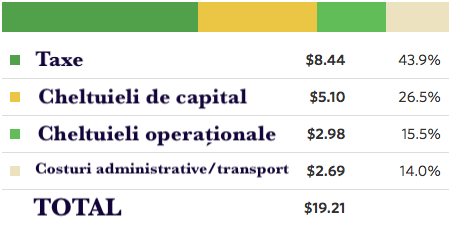

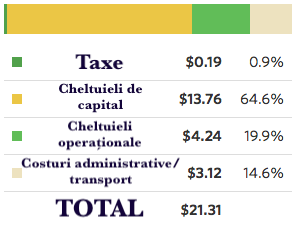

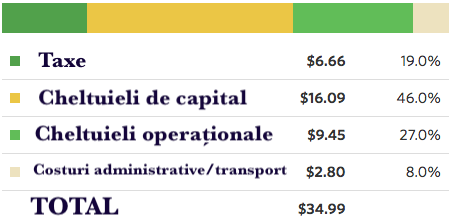

În Rusia, de exemplu, potrivit unei analize a Wall Street Journal, costul total (majoritar onshore) este de 19,21 dolari/baril echivalent petrol (bep), în Norvegia (care are cea mai mare parte din producție offshore) de 21,31 dolari/bep, în Venezuela, de 27,62 dolari/bep, iar în Brazilia, de 34,99 dolari/baril. Cu alte cuvinte, dacă prețurile din piată sunt peste nivelurile de mai sus, un zăcământ devine exploatabil comercial, deci profitabil.

În România, nu există indicații privind nivelul costurilor de producție sau al celor de capital, iar singurele care pot fi estimate sunt costurile cu taxele. Acestea depind evident de prețul de vânzare.

Rusia: Costul de producție (pe baril echivalent petrol)

La prețul mediu de pe Bursa Română de Mărfuri (BRM) din trimestrul al doilea al acestui an, de 73,5 lei/MWh, statul ar urma să încaseze de pe urma impozitului nou introdus aproximativ 8 lei/MWh (luând în calcul și deducerea de 60% aferentă investițiilor lunare prevăzută în formula de calcul, care reprezintă, în medie la nivel global, sub 10% din totalul costurilor din offshore. Grosul investițiilor în offshore se face înaintea începerii procesului de producție și nu după declanșarea acestuia).

Din redevență, statul ar mai urma să încaseze alți 14 lei. Motivul: producția offshore fiind una ridicată i se aplică cota superioară de impozitare de 13%, iar baza de impozitare nu este prețul intern, ci cel de pe bursa vieneză, unde în prezent un MWh de gaz se tranzacționează cu 23 euro, adică aproximativ 107 lei, și nu 73,5 lei/MWh. Așa că statul român încasează o rdevență mai mare cu 4,5 lei/MWh decât redevența de 9,5 lei aferentă prețului de pe piața internă, 73,5 lei/MWh. Cu alte cuvinte, la un preț de 73,5 lei/MWh, statul român ar încasa taxe pe producția offshore (fără a lua în calcul alte taxe, precum impozitul pe profit, TVA, etc) în valoare de 22 de lei pe MWh. Calculat la un baril echivalent petrol, la cursul actual al dolarului, costul cu taxele pe producție reprezintă 9,2 dolari.

Dacă analizăm datele WSJ, observăm că doar Venezuela încasează mai mult pe baril - 10,48 dolari/bep. Rusia încasează taxe (în special de export) de 8,44 dolari/baril, Brazilia - 6,66 dolari/bep. Norvegia încasează 0,9 dolari pe baril taxe pe producție, preferând să participe activ nu numai la beneficii, ci asumându-și și riscurile de rigoare din perioada pre-producție, pentru ca apoi să impoziteze agresiv numai profiturile, nu și veniturile, precum face statul român.

Pentru a estima cheltuielile de capital și cele de exploatare, am pornit de la studiul Deloitte referitor la impactul gazelor din Marea Neagră asupra încasărilor bugetare și economiei României. Deloitte susține că, până în 2040, companiile concesionare ar efectua cheltuieli de capital de 15,7 miliarde dolari și cheltuieli operaționale de 6,5 miliarde dolari. În total, adunând volumele din zăcămintele enumerate în raport, rezultă rezerve de 134,35 miliarde mc de gaze și 11,7 milioane barili de țiței deci în total 820 milioane barili echivalent petrol (bep).

Rezultă, în medie, per total rezerve din Marea Neagră, cheltuieli de capital de 19,1 dolari/bpe, și cheltuieli operaționale de 7,9 dolari/bpe.

Norvegia: Costul de producție (pe baril echivalent petrol)

În ceea ce privește cheltuielile operaționale, nu este clar dacă cifra invocată de Deloitte include și cheltuielile administrative și de transport.

Dacă cifrele Deloitte sunt corecte, România este statul cu cel mai mare cost de producție (taxe, cheltuieli de capital, cheltuieli operaționale - 38,36 dolari/bep) dintre statele studiate, cu excepția Marii Britanii. Însă costul de 44 dolari/bep din Marea Britanie a condus în ultimul an la închiderea mai multor platforme, considerate neprofitabile. Cel mai recent caz este cel al Chevron, companie care și-a anunțat intenția de a-și vinde activele productive din Marea Nordului, din motive de competitivitate.

Pentru estimarea rezervelor din zona offshore din România, au fost luate în calcul volumele enumerate în studiul Deloitte: în perimetrele deja productive (Lebăda, Sinoe, Pescăruș, Delta) s-ar mai găsi 6 miliarde metri cubi de gaze. Alte 9,5 miliarde mc ar fi în Doina și Ana (perimetrul XV Midia). În perimetrul Ex-27 Muridava, explorarea a arătat cantități posibile de 4,85 miliarde de metri cubi de gaze naturale și 11,7 milioane de barili de țiței. Neptun Deep ar avea rezerve estimate între 42 și 84 miliarde mc, iar un alt perimetru deținut de Lukoil și Romgaz ar avea rezerve de alte 30 de miliarde mc.

Pentru a-și acoperi costurile de capital și cele operaționale, precum și redevențele și costul cu impozitul pe venitul suplimentar nou introdus, prețul unui bep vândut de companiile concesionare din România ar trebui să fie de 38,36 dolari pe bep (din care 11,36 dolari ar reprezenta taxele). Pragul de profitabilitate de 38,36 dolari/bep din România este mai mare cu aproximativ 3,5 dolari/bep decât cel de 34,99 dolari/baril din Brazilia (unde însă rezervele offshore sunt considerabil mai ridicate) și dublu față de cel din Rusia.

Marea Britanie: Costul de producție (pe baril echivalent petrol)

Și mai important, pentru a-și acoperi toate costurile, companiile românești ar trebui să-și vândă un MWh de gaz la un preț de peste 90 lei. Iar în România, un astfel de preț se înregistrează doar în perioadele de iarnă. Evident că există practica de a vinde și sub costul de producție pe anumite perioade de timp, însă numai în cazul unor zăcăminte deja productive (costul închiderii sau stopării producției ar fi mai ridicat decât pierderea suferită de vânzarea sub costul de producție). Însă în momentul luării unei decizii de investiție, aceasta nu poate fi favorabilă, atât timp cât există riscul ca trei sferturi din an să vinzi sub costul de producție.

Dar poate că datele Deloitte sunt exagerate, existând acuzații că acesta a fost comandat de industrie. Există diferențe de cost de la zăcământ la zăcământ în primul rând în funcție de adâncimea acestuia și de rezervele estimate. Cu cât gazul se află la o adâncime mai mare cu atât costurile sunt mai ridicate, iar cu cât rezervele sunt mai ridicate, costul pe bep scade.

Cel mai important perimetru din Marea Neagră este cel al Exxon și OMV Petrom, Neptun Deep. Potrivit ultimelor declarații ale sefului Exxon, Richard Tusker, acesta ar putea produce un volum de gaze de 6,3 miliarde de metri cubi anual. Înmulțit cu perioada medie de exploatare de 10 ani, ar rezulta o producție de 63 miliarde de metri cubi (care se află la mijlocul intervalului 42-84 mld mc rezerve estimate). Cele 63 mld mc reprezintă aproximativ 390 milioane barili echivalent petrol.

Până în prezent, cele 2 companii au investit (cheltuieli de capital) aproximativ 2 miliarde de dolari. Pe piață se estimează că pentru a produce gaze în Neptun Deep mai sunt necesare alte investiții în valoare de 4-5 miliarde dolari. Rezultă un nivel al cheltulielilor de capital de 15,8 dolari/bep, la care trebuie adăugate cheltuielile de exploatare de 7,9 dolari/bep. Transformați în lei și raportat la MWh, rezultă un cost de 56,7 lei/MWh. La acestea se adaugă redevența de 14 lei și diferența de preț necesară acoperirii noului impozit. Rezultă că cele două companii ar trebui să-și vândă gazele la un preț de 80 de lei/MWh (echivalentul a 33,4 dolari/bep, formula CAPEX/MWh+OPEX/MWh + 14 lei redevența + 0,3(x-45,71) imp special >x) pentru a-și acoperi costurile de capital, cele de exploatare și taxele (14 lei redevența și 9 lei - noul impozit).

În momentul luării unei decizii de investiție, în orice domeniu de activitate, cel mai important element este cererea. La prima vedere aceasta este garantată, cererea de gaz a statelor UE urmând a crește în perioada următoare din 2 motive: scăderea naturală a producției de gaze la nivelul Uniunii și utilizarea din ce în ce mai mare a gazului ca combustibil mai puțin poluant. Numai că Parlamentul a decis și limitarea exportului de gaze autohtone la maxim 50% din producție. În plus, deocamdată nu există posibilități fizice de export, BRUA aflându-se în continuare la stare de proiect, și acela controversat.

Posibilitatea majorării cererii interne este la rândul său un fenomen de lungă durată. Branșarea mai multor consumatori persoane fizice (doar 30% dintre locuințe din România sunt conectate la rețeaua de gaze) ar dura peste zece ani (peste perioada de producție a unui zăcământ). Construirea de combinate petrochimice este o soluție, însă și ea durează ani, și este dependentă de evoluția prețurilor la aceste produse, extrem de volatile.

Brazilia: Costul de producție (pe baril echivalent petrol)

Prețul este și el extrem de important. Numai că, în condițiile limitării exportului, noua producție de gaze din Marea Neagră n-ar face decât să majoreze oferta pe piața internă, ceea ce ar conduce la micșorare a prețurilor, nu la o majorarea lor la o medie de peste 80 de lei/MWh necesar pentru ca zăcămintele offshore să fie profitabile.

În plus, concurența și costurile de producție ale acesteia sunt extrem de importante. Producătorii din Marea Neagră, cu costuri de producție offshore de 33-38 dolari/bep (80-90 lei/MWh) ar concura cu gazul rusesc produs onshore, cu costuri de producție de două ori mai mici, de 19,1 dolari/bep (45,69 lei/MWh). E adevărat că la acestea se adaugă în cazul Gazprom un cost suplimentar cu transportul, însă exemplul Romgaz, care în 2016 a fost scos de pe piață de Gazprom, pentru că, de frica Curții de Conturi, n-a vrut să vândă gaz la un preț mai mic de 72 lei/MWh, este semnificativ.

În aceste condiții, este normal ca firmele concesionare să se îndepărteze de o decizie de investiție favorabilă, după cum susținea CEO-ul Christina Verchere. Și astfel, visul analiștilor și politicienilor se va îndeplini: nu numai că nu ne vindem gazul, dar îl și lăsăm moștenire generațiilor viitoare, fiind puțin probabil să existe cineva care să dorească să-l exploateze la aceste costuri, după exemplul venezuelean, stat care importă benzină deși are rezerve considerabile de petrol.